高齢者が多く活用しているリースバック!「高齢者ならでは」のメリットや注意点を詳しく解説

自宅を売却後もリースという形で住み続けられる、リースバックというサービスの活用が広まっています。

そしてこのリースバックは、特に高齢者に多く選ばれている資金調達方法でもあります。

本記事ではリースバックがなぜ高齢者に向いているのか、その背景や具体的なメリット、注意点もあわせて解説します。

なお、リースバックについての基本知識等の詳細解説と大手リースバック会社の比較は以下の記事も合わせてご覧下さい。

穴吹興産 竹島 健

区分投資事業部 バックオフィス 課長

【資格】

・宅地建物取引主任者

・1級ファイナンシャル・プランニング技能士

【経歴】業界歴20年。12年間新築マンションのアルファシリーズの販売を担当。その後、7年間リースバックを中心に中古マンション買取事業に従事。現在は経験を活かしてリースバック検討に役立つ情報を発信。

リースバックのお問い合わせ

stock_mansion@anabuki-kosan.co.jp

そもそもリースバックはどんな人に向いている?

リースバックとは自宅を不動産業者に売却したあとも、賃貸契約を結びそのまま住み続けられるというサービスです。

リースバックによって得られるメリットを利用者のタイプ別に紹介します。

まとまった資金を確保しておきたい人

物価上昇や平均寿命の高齢化にともない、老後に必要な資金が心許ないという方も少なくないでしょう。

長い年数が必要な資産運用と異なり、リースバックは不動産の売却なので、わずかな日数で現金化することが可能です。

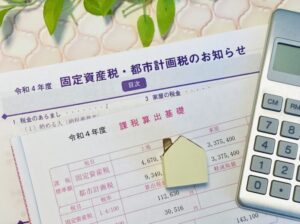

固定資産税、住宅ローンなどの負担をなくしたい人

家賃がかからない持ち家は、賃貸よりコストが低いとは言い切れません。

自宅には固定資産税がかかります。また長期の住宅ローンを組んだ方は、リタイア後もローンの返済が残っており、大きな負担となっていることもあります。

リースバックを利用することで、自宅に関する負担・出費を大きく減らせる可能性もあります。

経済的な事情により持ち家を売却したいが、住環境は変えたくない人

持ち家を維持し続けることは老後資産の大きな負担になります。

一方で長く住んだ家への愛着や慣れ親しんだ土地や知人への愛着も捨てがたいものです。

リースバックを利用することで、金銭的な負担を減らしつつ、そのままの住環境を維持することができます。

相続対策を行っておきたい人

相続人が複数人いる場合、不動産相続は悩みの種となってしまうケースもあります。現金と異なり簡単に分割することができません。

リースバックで予め不動産を現金化しておくことで、スムーズな遺産分けが可能になります。

相続税を支払うのが困難な人

2015年から相続税の基礎控除額が下がり、これまで無関係だった人たちにも相続税が課せられるようになりました。

現金相続が十分あれば、相続金の中から相続税を納められますが、不動産の割合が多いと相続税が払えない場合もありえます。

リースバックを利用し、自宅が現金化できていればこのようなトラブルにも対処できます。

リースバックの利用者に高齢者が多い理由

リースバックの利用者に比較的高齢者が多くなっている理由としては、以下のようなものがあります。

リタイア後・老後の資金確保に向いている

年金だけで安定した老後を送ることは困難です。

しかし高齢者が就労し、お金を稼ぐことも簡単ではありません。定年延長や再雇用制度を設けている会社もありますが、その場合も給与は現役時を大きく下回ります。

リースバックは老後に大きな資金が確保できる、最も手軽な方法です。

入院や家族の学費など突発的な一時金の捻出が可能

年金だけの生活で苦しいときに、入院や災害などによる突発的な出費のやりくりは非常に困難です。

素早く多額の現金を得ることができるリースバックは、この点でも大きなメリットです。

単身高齢者が単純に資産を整理しておきたい場合にも適している

遺産相続でもっとも難しいのが、不動産の相続です。リースバックを用いて自宅を現金化しておけば、遺産分与も簡単になります。

高齢になってから住宅や街などの住環境を大きく変えることは困難

住み慣れた家や長くお付き合いを続けてきたご近所の友人のことなどを考えると、高齢者ほど住環境の変化にはためらってしまうことでしょう。

リースバックは老後資産を確保しつつ、そのまま住み続けられることが大きなメリットです。

老人ホームや高齢者住宅の空き室待ちをしている状況にも便利

老人ホームや高齢者住宅の入居には予めまとまった資金が必要です。

また希望の施設に入居枠の空きが出るまで待たねばならないこともあります。

リースバックで得た資産を入居のための資金にし、空きが出るまではこれまでどおり自宅で過ごすことができます。

生活保護を受給するための自宅を売却する方法として選択する人も

年金が少なく日々の生活に困窮するほどならば、生活保護の申請も視野に入れる必要があります。

生活保護受給の条件として、まず売れるものは売って債権者への返済および生活費にあてることを求められます。

リースバックなら自宅を売却しても転居の必要がないので、状況によってはこの条件をクリアできる可能性があります。

また、そもそも売却によって預貯金額が増えるので、しばらくは生活保護を検討する必要もなくなるかもしれません。

数年後にあらためて生活保護を申請しなくてはならないという場合に備えて、家賃をできるだけ下げておきましょう。

生活保護を適用するにあたっての家賃水準は自治体ごとに異なります。予め最低家賃を調べておき、リースバック事業者と相談しておきましょう。

「老後2,000万円問題」への対策

一般的な生活水準で収入が年金だけの場合、他に2,000万円の蓄えが必要といわれています。

リースバックは短期間で持ち家の現金化が可能なので、蓄えの補填にも最適です。

高齢者がリースバックを上手に活用するメリット

高齢者の利用が多いリースバックですが、高齢者ならではのメリットを整理します。

不動産相続の際の煩雑な手続きや家族トラブルを心配せずに済む

複数の相続人がいる場合、不動産の相続は手間がかかりますが、リースバックで現金化済みであれば、そのような心配が無用となります。

固定資産税や住宅ローンをすっきりとなくせる

持ち家は家賃こそかかりませんが、その維持には想像以上に費用がかかります。固定資産税、ローンの残債支払い、修繕や設備の劣化のメンテナンスなどの費用も必要です。

リースバックを利用することで、これらの費用や手間がかからなくなります(修繕費の負担についてはリースバック会社にとって取扱いは異なります)。

金融機関の融資と比べて、年齢や職業・資産状況などの細かな審査基準が少なく利用しやすい

リースバックの取引先は不動産業者です。

自宅を担保に様々な審査基準を経て銀行から融資を受ける場合に比べて、利用しやすい(早期に現金が入手できる)点も大きなメリットです。

売却で得た資金の使途が自由

銀行の融資は目的に応じて行われるので、資金を勝手に他の用途に使うことはできません。

リースバックは自宅の売却益なので、使い道に縛りはありません。生活費に充当することも老人ホーム入居の費用にすることも自由です。

高齢者がリースバックを利用する際のデメリット(注意点)

比較的手軽にまとまった金額が得られるリースバックですが、利用時にはいくつか留意しておく点があります。

リースバックのデメリット(注意点)をまとめました。

複雑な仕組みと感じ、理解できない可能性がある

リースバックは比較的新しいサービスなので、高齢者の中には全くご存知ないという方もおられます。

売却後も住み続けられるという特徴を理解しつつ、利用した場合・しなかった場合のメリットデメリットをご家族とよく相談しつつ、不明点は担当者に確認しながら、きちんとサービスの特徴を理解して利用することが大切です。

賃貸借契約に関しても、普通借家契約と定期借家契約の違いをしっかりと理解しておかなければ後からトラブルになることもあります。

不動産の相続人も含め、家族へしっかり説明しておく必要がある

例えば住み続けるのはご夫婦2人でも、子供など相続の可能性のある家族には知らせておくべきです。

もしかすると自宅相続前提でライフプランを検討している相続人がいるかもしれません。自宅は売却済みであること、相続は売却金を含む預貯金の分割となることを理解してもらいましょう。

住み続ける間は家賃が発生するため、慎重な将来設計が必要

リースバックで一時的にまとまった金額を入手できても、今度は家賃の支払いがかかってきます。

これから何年住み続けるのかによっては、同等の生活水準が維持できなくなるかもしれません。

リースバック利用を区切りとして、長期的なライフプランの見直しも行いましょう。

リースバックの一般的な利用条件

リースバックの利用条件は銀行の融資に比べるとハードルが低めですが、それでも無条件というわけではありません。

実際に利用に踏み切る前に、一般的な利用条件を知っておきましょう。

共有名義の場合は名義人全員の同意が得られること

自宅が共有名義の場合、全員の同意が必要です。

夫婦2人というケースは比較的多いと思われます。この場合は夫と妻、両人の同意が必要です。

売却で得た資金で住宅ローンを完済できること

基本的に住宅ローンが残っている物件は自由に売買できません。従って契約締結後に速やかにローン残金を完済しなくてはなりません。

預貯金や売却で得た資金で住宅ローンを完済できない場合は、リースバックの利用はできません。

賃貸家賃を無理なく支払っていけること

リースバック契約後は賃貸住宅として住み続けることになります。

賃借料がいくらになるかは、基本的に地域の相場額や売却金額との兼ね合いなどをもとに決定されます。

何より大切なのは、無理なく家賃を支払っていけ、その住宅に住み続けられるということです。

リースバック締結後の生活費をきちんと見積もっておきましょう。

家賃保証会社の審査を通過できること

不動産を借りる場合は保証人が必要です。

リースバックの場合、多くの場合で家賃保証会社が保証人となりますが、それには保証会社の審査に通過しなければなりません。

違法建築物ではないこと

建てたときには違法でなくとも、その後に増築をおこなっている場合や、法改正によって現在の住宅が基準に合致していない、という状況も考えられます。

建物に重大な瑕疵がないこと

例えば住宅が備えるべき通常の範囲の機能が不足している状態であったり、大きな欠陥・不具合があることを瑕疵といいます。

瑕疵の内容によっては売却額が安くなる、そもそもリースバックが受けられない、ということもありえます。

瑕疵基準については業者によっても異なりますので、複数の業者をあたってみて条件のよいところを探すこともポイントです。

建物の所在地がリースバック事業者の対応エリアであること

不動産業者はそれぞれ対応エリアの中で、売買や賃貸の仲介を行います。従ってリースバックでも対応エリア内であることが条件となります。

複数の営業店を持ち、手広く事業を行なっているような会社ならエリア内の営業店が担当となってくれます。

建物の物件種別(戸建て・マンション)がリースバック事業者の対応種別であること

対応している物件種別が戸建てかマンションか、あるいはその両方かといった点も事業者によって異なります。

保有物件に合わせて、対応可能な業者を探しましょう。

リースバック以外で高齢者が検討しやすい他の選択肢

リースバックは大変有効な選択肢ですが、ここでは様々な手段を比較検討したいという方に向けて、不動産資産を活用し高齢者が資金を得るリースバック以外の方法もご紹介します。

通常の不動産売却

もっともスタンダードな方法が不動産(自宅)の通常売却です。リースバックよりも高額で売却できる可能性が高くなりますが、売却に伴い必ず引越しが伴います。

いつ購入希望者が現れるかわからない、引っ越しの必要があるなどのデメリットもあります。

不動産担保ローン

既に住宅ローンを完済しているのであれば、自宅を担保とした不動産担保ローンを組むことができます。

そのまま住み続けることができますが、毎月ローンを返済しなくてはなりません。また所有者は自分のままなので、固定資産税なども支払わねばなりません。

融資には審査もあり、返済年数・金利・支払金額などの条件が合わない場合もあります。

リバースモーゲージ

住宅ローンと同様に自宅を担保として融資を受ける方法(リバース60等)ですが、いくつか違いがあります。

融資は借入限度額を上限に定期的に実施されます。毎月の支払いは融資額の利子のみです。債権者である金融機関は、契約者(債務者)死亡時に自宅を売却し、融資額を回収します。

毎月の支払額が少ない点はメリットですが、長期間利用すると限度額いっぱいになり融資が受けられなくなるというデメリットもあります。

また、融資額を決める際の基準である担保評価額が低くなることが一般的で、希望の融資額を組めないことも挙げられます。

特にマンションでのリバース・モーゲージは利用のハードルは高くなっています。

高齢者のおすすめのリースバック事業者の選び方

最初から1社に決めずに複数の事業者を比較してみることも重要です。

なお、インターネット上では例えば一度必要事項を入力するだけで複数社にまとめて資料請求できるような無料サービス(仲介手数料は必要な場合あり)もありますが、自分の目で様々な事業者のサービス内容や実績を比較することも大切になるでしょう。

無理のない家賃設定ができるリースバックを選ぶ

人生100年時代とも言われるほど、近年は長生きをされる方が増えています。

リースバックによって一時的にまとまった金額が入手できても、資産は年々目減りしてゆきます。将来に備えるために、無理のない家賃設定ができるリースバックを選びましょう。

長く住み続けられる「普通賃貸借契約」のリースバックを選ぶ

自宅売却後は、業者と普通賃貸借契約を結び、借家として住み続けることになります。

その後は定期的な契約更新を行なっていくことになりますが、中には契約更新に制限があり、転居を余儀なくされる場合もあります。

自宅にこだわりがありリースバックを選択する方は、できるだけ長く契約更新が可能なリースバックを選びましょう。

室内設備修繕や見守りサービスなど、高齢者のサポートとなる付加価値をチェック

自宅の持ち主が不動産業者になることで、不動産業者ならではのサービスが受けられる場合があります。

老朽化による設備の修繕サービス、見守りサービスなどを提供している事業者もあります。業者選びをする際には金額だけでなく、付加価値も合わせて確認しましょう。

リースバックは高齢者の将来設計に適したサービス

近年の情勢の変化もあり、安心して生活していけるだけの老後資金を確保するためには、年金制度だけでは心もとないというのが実状です。

投資など資産運用の重要さが増す昨今ですが、いままさに老後に差し掛かった世代、老後を迎えようとする世代にとっては、時間のかかる資産運用をおこなうことは難しいという場合も多いでしょう。

生活環境を変えることなく、当面必要な資金を補うことができるリースバックはライフプランの再設計にも適したサービスです。

▼マンション専門の「あなぶきのリースバック」では、長くお住まいいただくため普通賃貸借契約を採用し、家賃設定も柔軟に対応しています。