不動産リースバックの仕組みは? 元営業(FP1級)がメリット・デメリットを分かりやすく解説!

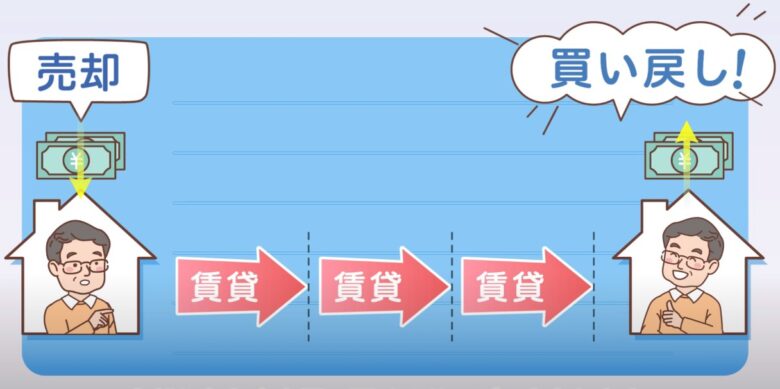

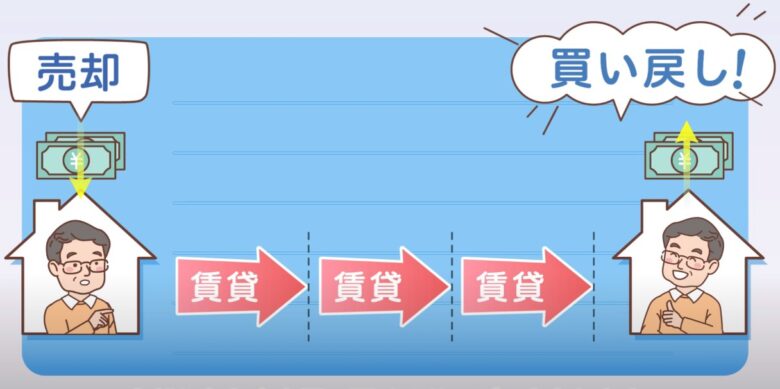

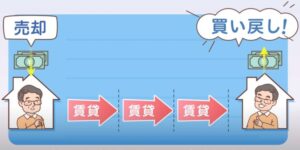

リースバックとは、自宅の所有者が売却後に賃貸として借りることで、家賃の支払いをしながら今までどおり住み続けられる売却方法です。

自宅を活用して、纏まった資金を短期間で確保できる手法として注目されています。

リースバックは自宅に住み続けながら資金を確保する方法として有効な方法ですが、一方で仕組みをしっかり理解した上で検討しなければ売った後で思わぬトラブルに巻き込まれることもあります。

特に、老後の生活資金に不安を抱えがちな世代の方々が、資金調達のために安心してリースバックを利用するために、正しい情報のもとで疑問を解決しておくことが必要です。

本記事ではリースバックの仕組みやメリット・デメリット、注意点などについてわかりやすく解説しますので、ぜひご一読ください。

検討者さん

検討者さんリースバックの基本的な仕組みについて理解を深めたい

なお、リースバックについての基本知識等の詳細解説と大手リースバック会社の比較は以下の記事も合わせてご覧下さい。

穴吹興産 竹島 健

区分投資事業部 バックオフィス 課長

【資格】

・宅地建物取引主任者

・1級ファイナンシャル・プランニング技能士

【経歴】業界歴20年。12年間新築マンションのアルファシリーズの販売を担当。その後、7年間リースバックを中心に中古マンション買取事業に従事。現在は経験を活かしてリースバック検討に役立つ情報を発信。

リースバックのお問い合わせ

stock_mansion@anabuki-kosan.co.jp

不動産のリースバックとは?

リースバックとは、自宅を売却して資金を得たうえで、売却後に毎月の家賃を支払いながら同じ家に住むことができる資金調達方法です。

住宅だけに限らず、固定資産や設備などの売却後に賃貸借契約やリース契約を結び再度利用する仕組みが「セール・アンド・リースバック」と呼ばれますが(主に法人が利用)、ここで解説するリースバックは個人の住まいを対象にした契約を指します。

自分の住み慣れたエリアで、可能であれば愛着のある自宅に住み続けたいと希望する方が多いなかで活用されているリースバック。

増加の理由としては以下のような問題の解決を図れることにあります。60歳以上の定年後の年齢層が多いですが、40代・50代といった様々な年齢で検討されています。

・自宅の住宅ローンの支払い(元金+金利)が困難に。調達した資金を住宅ローン借入金の返済にあてたい

・老後のお金が不安。老後の生活費を早めに確保しておきたい

・相続のトラブルが心配。自宅の相続問題を事前に回避したい

上記以外にも、事業資金が必要となった、突然高額の医療費が必要となった、離婚することになったが配偶者と子供が自宅に残ることになった等の理由で検討されることもあります。

このような事情から検討されることが多いリースバックですが、自宅の売却となるため所有権を手放すことになります。そのため、不動産会社に相談する前に基本的な知識を備えておくことも必要です。

リースバックは今の家に住んだまま売却資金を得られるということですね

不動産リースバックの仕組み

続いて、リースバックの仕組みについて詳しく解説します。

まずは、リースバックの大まかな流れですが以下のステップとなります。

自宅をの売買契約を締結します。この時点では賃貸借契約の内容も確認して手続きを進めて行きます。

売買決済と同日で賃貸借契約が始まり家賃が発生します。

毎月家賃を支払い続けることで、今の自宅に住み続けることが可能になります。

リースバック取引は上記で完了ですが、仕組みを知る上でのポイントはリースバック取引後になります。

リースバックで自宅を売却した元所有者(賃借人)は、10年・20年と長期で住み続ける人もいますが、最終的には将来どこかのタイミングで退去することになります。

リースバック会社は賃借人が退去した後に、所有する物件を市場で売却をして利益を確保することになります。

具体的には、マンションであればリフォーム・リノベーションを行い販売し、一戸建てであれば一旦建物を取り壊した上で土地として売却等を行います。

このようにリースバックは、不動産会社等が不動産を購入し一定期間保有した後に売却し利益を確保する中長期的な事業ということになります。

後ほど詳しく解説しますが、リースバック業者は通常の成約相場で不動産を購入すると将来賃借人が退去した際の売却益を確保することは出来ません。

そのため、市場価格より低い金額で購入することが必要となります。

一方で、リースバックを検討者にとっては自宅に住み続けたい希望があるものの、少しでも高く売却したいものです。

リースバックは、事業者側の事情と売却後も住み続けたい検討者側の希望条件が一致した際に成立する取引ということができます。

なお、リースバック事業者は短期で資金を回収し利益を確保したいと考える傾向があるため、3年~5年以内の定期借家契約を行っている会社が多くなっています。

お互いWinWin(ウィンウィン)でなければ成立しない取引なんですね

売却金額が低くなるため以下の様にネガディブに扱われることもありますが、利用者にとってもメリット大きいため注目されています

リースバックのメリットは?

リースバックの基礎知識としてメリットを5つご紹介します。

リースバック利用者の方々がどのようなことをメリットと捉えているのかについて見ていきましょう。

①短期間でまとまった資金の調達が可能

リースバックではリースバック事業者が物件の買取金額を一括現金で支払うため、売主にとっては資金調達に時間がかからないことがメリットです。

リースバックで自宅の売却を検討するきっかけが、まとまった資金をできるだけ早く調達したいからという方も多いでしょう。

しかし通常の不動産売却の場合、不動産会社に相談後、買い手が見つかってから実際に売買契約・決済完了までの手続きに時間がかかってしまいます。

リースバックではリースバック会社が買主となり、比較的短期間で決済まで進めることが可能です。

短期間で決済ができるため、住宅ローンの滞納が原因で競売手続が開始された時や任意売却中でも利用することができ、抵当権や差押え登記などを抹消することができます。

相続対策を急ぐ場合も時間をかけずに不動産を現金化できることはメリットで、相続財産の分割がしやすくなります。

②ローン返済の不安から解放される

リースバックで自宅を売却して得た資金で、住宅ローンの一括返済ができます。

返済期間終了までの住宅ローン返済(元金+利息)の不安から解放されることもリースバックのメリットです。

住宅ローンの返済期間は30年以上におよぶことが多く、その間には返済開始当初に予想できなかった家計状態に陥ることがあります。

たとえば転職や事故・病気などによる収入減をきっかけに、自宅のローン返済が困難になることもあるでしょう。

そのような場合にローンを一括返済して、賃貸契約で住み続ける方法としてリースバックがおすすめされています。

③所有者に発生する維持費が不要になる

リースバックでは、自宅の売却によって所有権を手放すことになるため、自宅の維持費の負担が大幅に抑えられます。

自宅を所有していると発生する維持費として固定資産税等の税金や建物の修繕費などがあり、継続的に家計の負担となるものです。

賃貸契約でも賃料や火災保険料はかかりますが、リースバックで所有権を手放すことで固定資産税や管理費等の納税義務がなくなり、修繕の負担が軽くなることは大きなメリットになります。

④引越しする必要がない

リースバックの仕組みの特徴は売却後も自宅に住み続けられることであるため、住み替えに伴う費用や手間がかかる引越しが不要なことはメリットです。

通常の不動産物件の売却で自宅を手放し、賃貸物件をあらたに探すケースでは、新居への引越しという大仕事が控えています。

定年前後にせまる世代にとって引越しは体力的に厳しい場合もあり、引越し業者の手厚いサービスをのぞめばコストも高くなってしまいます。

また自宅に住み続けることで家族の通勤通学ルートや買い物エリアなどが変わらないため、ご近所の方に自宅の売却を伝えたくない・知られたくない場合にも好都合です。

⑤買い戻しが可能な場合もある

リースバック契約に買い戻し特約を付けられるケースでは、売却した自宅を将来買い戻すことができることもできます。

通常の不動産売却では買戻しができないため、一時的にリースバックを行っても買戻しの手があることはメリットです。

一時的にまとまった資金が必要になり自宅の売却を検討し始めた場合で、将来的には自宅を買い戻したいならば、特約の条件を満たしたうえでの買い戻し実現の可能性を残しておけます。

ただし買い戻しを希望する場合、事前に契約条件の確認・検討をより慎重に行うことが大切です。この点については、後述の注意すべきポイントに関する見出しでも解説しますのでご覧ください。

リースバックはデメリットもある

リースバック契約にはメリットがある一方で、デメリットと言える側面もあります。リースバックを理解するうえで、デメリットについても押さえておきましょう。

自宅の所有権がなくなる

リースバックで自宅を売却することによって、所有権は買主に移ります。住まいの使い方の面では売却前と大きく考え方を変えることが必要です。

たとえば、これまでは気軽に行えた部屋の模様替えやDIYが好きだという方でも、持ち家のときのようにリフォームを自由にできなくなります。

また相続において不動産の現金化はトラブル回避ができるメリットである反面、リースバック契約の際は事前に親族への説明が重要です。相続人への対応については注意点としても後述しますのでご確認ください。

通常の売却価格よりも安くなる

リースバックで自宅を売却する場合、今の家に住める一方で売却価格は相場より安くなることが一般的です。

通常の成約相場の70%がリースバックの売却価格と言われています。

売却価格は利回り重視で決められことが多いのですが、通常の不動産売却の方法よりも高い売却価格となるケースは稀です。

少しでも高い価格を望みがちですが、リースバックでは買取価格に比例して家賃も高くなります。

売買代金を高くできても、トータルで考えたときに利用者にとっては家賃支出の負担が重くなってしまう場合があることはデメリットです。

売買金額や家賃等の条件は実際に査定の見積もりを依頼行ってみなければ分からない為、まずは査定を依頼することから始めてみましょう。

自宅に住み続けるために家賃の支払いが必要

リースバック契約では、家賃の支払いが毎月の家計支出としてあらたに発生します。年間で考えれば、家賃の支払いは100万円以上になるケースも珍しくありません。

住まいのエリアや物件の築年数などにもとづいた家賃相場と比較して、リースバック会社から提示される家賃のほうが高くなってしまうこともあるので、慎重な検討や交渉などが必要になります。

▼マンションが対象の「あなぶきのリースバック」では、長くお住まいいただくために、売主様のご希望を伺いながら柔軟に家賃設定を行っています。

長く住み続けられない契約方法がある

賃貸借契約には、普通借家契約と定期借家契約の2つの種類があります。

リースバックの契約期間に制限がある定期借家契約の場合は、限りなく長期で住み続けることができません。契約更新や再契約ができない契約となっている場合です。

一般的に賃貸物件を探して契約する場合は普通借家契約であることがほとんどですが、リースバック契約においては多くのケースで期間を限定した定期借家契約です。

定期借家契約で貸主から再契約の同意が得られなければ、賃貸期間の満了で退去しなければなりません。そのため、普通賃貸借契約と比べて家賃を低く抑えることも可能です。

期間の決まりなく長く住み続けたい場合は、普通借家契約を選ぶ必要があるため、検討段階で普通借家契約が可能な事業者を探す必要があります。

長期で住み続けたい場合は普通借家契約の方が良いということですね

普通賃貸借契約と定期賃貸借契約の違いはリースバックの仕組みでは最重要項目の1つになります

買い戻し金額が売却価格より高くなる

買い戻し特約が付いているリースバック契約であっても、自宅を買い戻す際の価格が当初の売却価格よりも高くなってしまうことはデメリットとなります。

契約当初からの相場の変動が影響することや、多くのケースでは諸費用や利益の上乗せが価格を引き上げる原因です。

契約期間中の家賃の支払いもあるうえに、余剰資金がなければ買い戻しの実現が難しくなってしまう場合もあります。

買戻しをするかどうか分からない場合はどうすれば良いですか?

買戻しの特約は必ず必要な契約項目ではありません。将来真剣に買戻しを考えている場合に検討しましょう

リースバックでの売却価格や家賃の相場

自宅を売るならどのくらいの査定価格になるのか、また家賃はいくらになるのか知りたいですよね。ここでは売却価格の相場や家賃の目安の考え方を解説します。

売却価格の相場

売却価格の相場は、市場価格の70%前後といわれています(エリアによって異なります)。

築年数・物件の状態・立地条件・市場における価値などが売却価格の決定に影響するため、資産価値が高いと判断されれば買取価格(売却価格)も上がる傾向にあります。

具体的な見積もり金額を数字を知りたい場合は、以下の記事を参考に数社の見積もりを依頼して見ましょう

家賃の目安

リースバック物件の買主(業者)が決める家賃は、買取価格・期待利回り・周辺の家賃相場などにもとづいて検討されます。

期待利回りとは、買取価格をもとに1年間に見込まれる収益の割合を表す数値で、不動産投資において重視される指標です。期待利回りが高いほど家賃も高くなります。

物件の買取価格と期待利回りから毎月の家賃を算出する場合、以下のような計算式を使います。

買取価格 × 期待利回り ÷ 12か月 = 家賃

この計算結果でみると、買取価格1,000万円の場合、期待利回り6%なら家賃は50,000円、期待利回り10%なら家賃は83,333円のように算出できます。なおマンションの場合は、管理費や修繕積立費が毎月の家賃に上乗せされることも考慮して目安を考えてみましょう。

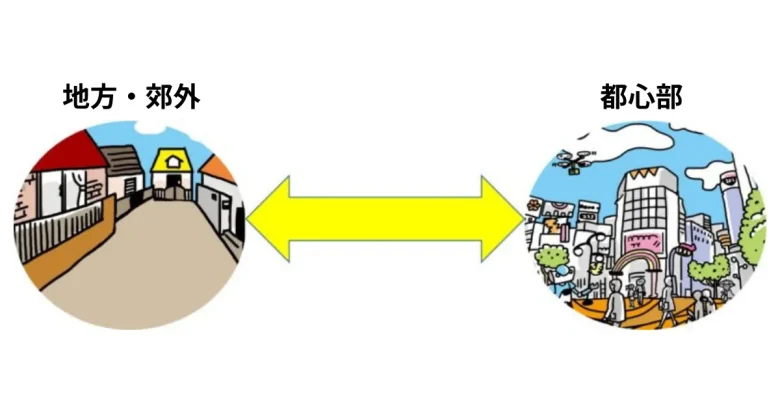

期待利回りは立地によって変わる

以下はリースバック時における利回り設定の一覧表になりますが、立地によって異なることが分かります。

利回りが1%変わるだけで家賃も結構変わるんですね

はい、ただし以下はあくまで参考です。実際の査定では異なることもあるため、査定前の参考としてご確認下さい

| 利回り | 想定家賃 | 立地 | 駅距離 | 築年数 | 利回り解説 | |

|---|---|---|---|---|---|---|

| 3%以下 (取扱難) | - | - | - | - | 1年以内の定期借家契約等で対応できる場合あり。 | |

| 3%~4%台 | 5万~ 8.3万 | 超都市部 | 5分以内 | 5年~10年前後 | 都市部の一部の物件で対応。 | |

| 4%~5%台 | 8.3万~ 9.9万 | 都市部 | 5分~8分 | 10年~15年前後 | 都市部の一部の物件で対応。 | |

| 5%~6%台 | 9.9万~ 11.5万 | 都市部・地方都市 | 8分~10分 | 15年~20年前後 | 一般的な利回り設定。 | |

| 7%~8%台 | 11.5万~ 14.8万 | 地方都市 | 8分~15分 | 20年~30年前後 | 立地・築年数次第でやや高い利回り。 | |

| 8%~9%台 | 14.8万~ 16.5万 | 地方都市 | 8分~15分 | 30年以上 | 立地・築年数次第で高い利回り。 | |

| 10%以上 | 16.5万~ | 地方都市 | 15分以上 | 30年以上 | 利回りは高くなりやすい | |

超都市部 :東京都(23区)、大阪府(市内)の中心部

都市部 :関東圏・関西圏・愛知県・福岡県の都市部

地方・郊外:上記都市以外

リースバックの契約の流れと必要書類

自宅を売却後、賃貸契約でそのまま住み続けられるリースバック契約とはどのような流れで進められるのでしょうか。ここでは契約の流れと必要書類などをご紹介します。

リースバック契約の流れ

リースバック契約の締結への流れは、おもに以下の6つのステップで行われます。

物件の状況・売却金額・家賃等の条件や希望などを確認します。マンションの仮査定には管理費や修繕積立金などの金額も必要となるため、事前に必要な情報をそろえておきましょう。

実際に物件調査を行い、物件の状況や一戸建ての場合は境界線などまでさらに詳しく確認します。この物件調査の内容にもとづいた本査定で、売却金額や家賃などが設定されます。

仮査定内容について売買価格・家賃を交渉する場合は、この時点で相手側に伝えるようにします。

家賃保証会社による審査です。保証会社の審査基準によって家賃の支払能力が判断されます。

提示された契約条件をしっかり確認して契約内容を確定します。

契約条件の詳細に疑問点などが残らないよう慎重に確認したうえで、物件の売買契約と賃貸借契約の手続きをします。

なお、賃貸借契約の契約開始日は売買決済日となることが一般的です。

物件の売却代金が支払われ、物件の所有権はリースバック会社に移り、賃貸が始まります。住宅ローンが残っている場合は、売却によって得た資金で一括返済することが必要です。

リースバックの手続きに必要となる書類

リースバック査定・保証審査・契約の各段階において必要となるおもな書類は以下のとおりです。

【査定時】

・本人確認書類

・固定資産税額が記載された書類(納税通知書や課税通知書など)

・管理費や修繕積立金が記載された書類

・住宅ローン残高明細

・自宅の図面や境界確定書など

【保証審査】

・本人確認書類

・収入を確認できる書類(源泉徴収票や年金通知書など)

【契約時】

・本人確認書類

・実印と印鑑証明書

・権利証(登記済証や登記識別情報通知)

ここに挙げた書類のほかに、自宅購入時の重要事項説明書や自宅建築時の建築確認通知書などの提示を求められる場合があります。リースバックの相談や仮査定の申し込みの際は、事前に書類の準備もしておくと安心です。

▼リースバックを利用する際の必要書類については、こちらの記事でも詳しく解説しています。

リースバックの手続きに必要な費用

リースバック契約でかかる諸費用および固定資産税の支払いについても確認しておきましょう。

自宅の売却にかかる諸費用

売買契約に関連した費用のうち、必ずかかる費用は印紙代と登記費用です。

売買契約書に記載された契約金額に応じて決められている印紙代(印紙税)です。令和6年3月31日までに作成される売買契約書で、契約金額が500万円超の場合の例では、印紙税額は以下のように定められています。

※国税庁「不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」税額表より一部抜粋

| 契約金額 | 税額 |

| 500万円を超え1,000万円以下のもの | 5千円 |

| 1,000万円を超え5,000万円以下のもの | 1万円 |

| 5,000万円を超え1億円以下のもの | 3万円 |

多くのケースでは司法書士に抵当権抹消登記手続きを依するため、司法書士報酬がかかります。

司法書士報酬はエリアによりますが、1万円前後~3万円以上のように幅があります。

また、抵当権抹消登記完了後の確認のために登記事項証明書(登記簿謄本)を発行する場合は、1通600円です(一戸建ての場合は土地・建物で2通必要)。

なお、所有権移転に関する費用に関しては、地域によって異なりますが3万円程度必要となります。

不動産会社を通じてリースバック取引を行う場合には、不動産仲介会社に対して仲介手数料を支払う必要があります。

リースバック会社に直接問い合わせて取引する場合には、不動産仲介会社が入らない為、仲介手数料は発生しません。

リースバック会社の中にはリースバックの取引において、事務手数料が発生する場合があります。

事務手数料の設定額については、会社によって異なるため担当者への確認が必要です。なお、あなぶき興産の提供する「あなぶきのリースバック」では事務手数料は発生しません。

リースバック取引の中でも大部分を占める費用が仲介手数料ですが、直接リースバック会社に問い合わせることで0円にすることができます。

賃貸借契約にかかる諸費用

持ち家から賃貸に変わることで発生する費用も確認しておきましょう。

敷金・礼金はエリアごとの慣習が影響します。物件の買主がリースバック会社であれば礼金がかからない事例が多くなっています。敷金・礼金がかかる場合、家賃1か月~2か月分が相場です。

連帯保証人を不要とする代わりに保証会社に払うもので、相場は家賃1か月分までとなっています。

補償内容によって保険料は異なりますが、2年間で2万~3万円が目安です。貸主への賠償責任の補償がある火災保険への加入はほぼ必須とされています。

一般的な賃貸借契約(普通借家契約)の契約期間満了時に契約更新する場合、家賃の1カ月程度の更新料が必要な場合があります。なお、定期借家契約の場合は更新できず、再契約の可否を交渉することとなります。

最近では敷金・礼金・更新料を0円としている会社も出てきました

固定資産税はどうなる?

固定資産税の納税義務は1月1日時点の所有者にあるため、売却後でも支払いを忘れないようにしましょう。

なお、固定資産税については買主が物件の売却日以降の日割り分を精算して売主に支払うので、売却日前日までの日割り分が売主の実質負担分です。

リースバック検討の5つポイント

リースバックのメリットやデメリットをふまえ、実際にリースバック契約を検討する際に注意が必要なポイントをお伝えします。

高額な収支をともなう契約ですので、以下の5つのポイントを把握しておいてください。

毎月の家賃で支払う金額のトータルを試算する

リースバック契約で自宅を売却する価格よりも、賃貸契約期間中の家賃の支払いが高くなってしまわないか確認しておきましょう。

売却で得る金額に対する家賃のバランスや、期間満了後の更新・再契約で家賃の値上げがある可能性も含めて考慮し、将来的に資金不足になるおそれはないか検討します。

どのくらい手元に残せるか、老後の資金確保が目的の場合は特に注意深く試算してみてください。

以下は賃貸期間と家賃の差額を表にしたものです。長期で計算した場合にどちらが良いかを考えてみましょう

| 家賃の差/年数 | 5,000円 | 10,000円 | 15,000円 | 20,000円 | 25,000円 |

|---|---|---|---|---|---|

| 3年 | 180,000円 | 360,000円 | 540,000円 | 720,000円 | 900,000円 |

| 5年 | 300,000円 | 600,000円 | 900,000円 | 1,200,000円 | 1,500,000円 |

| 10年 | 600,000円 | 1,200,000円 | 1,800,000円 | 2,400,000円 | 30,000,000円 |

| 15年 | 900,000円 | 1,800,000円 | 2,700,000円 | 3,600,000円 | 4,500,000円 |

| 20年 | 1,200,000円 | 2,400,000円 | 3,600,000円 | 4,800,000円 | 6,000,000円 |

売却価格を相場と比較して検討する

物件の築年数やエリアによる相場と比較して、リースバック会社から提示された買取価格に納得できるかどうかチェックしましょう。

現在はリースバック事業者各社のサイト(ホームページ)で商品を確認することができます。よくある質問も確認しておきましょう。

複数の事業者に簡易の査定依頼をしたり、無料相談を利用したり、急いでいる場合であっても手間を惜しまず慎重に検討することが大切です。

住み続けられる期間について更新や再契約の条件に注意

自宅に住み続けたいからこそ選択肢となるのがリースバック契約です。

しかし契約内容が定期借家契約である場合は、住み続けられる期間が限定されてしまい、希望に合っているか事前にしっかり確認してください。

将来的に賃貸借契約を更新し継続して住み続けることを希望する場合は、始めから普通借家契約でのリースバック契約を結ぶ必要があります。

買い戻しの条件も契約書の記載を確認

将来的に買い戻しの可能性があれば、買い戻し価格や予定される時期についても事前に確認しなければなりません。契約内容に買い戻せる具体的な金額・期間等の記載があることのチェックは必須です。

特に買い戻し価格については当初の売却価格よりも高くなることから、余剰資金がなければ支払いが不可能になってしまいます。定年が近づいた世代の方々は、老後の資金を確保したうえで買い戻しの検討をしましょう。

相続人にはリースバックについて事前に必ず伝える

不動産の所有者が死亡した場合は、相続人に不動産の権利が相続されることになります。

しかし、リースバック契約にともない所有権がなくなるため、もし相続人にリースバックについて伝えていない場合はトラブルの元になります。

住まいが売却済みでも見た目の生活はほぼ変わらないことから、急に相続問題に直面したときにもめてしまう原因になりかねません。

無用なトラブルに巻き込まれないためにも、リースバック検討段階で相続人となる親族に知らせて同意を得ておくことが大切です。

リースバックとリバースモーゲージの違い

リースバックについての理解を深めるうちに、ほかの資金調達方法も検討してみたいと考える場合もあるかと思います。ここではリバースモーゲージについてご紹介しますので、参考にしてみてください。

リバースモーゲージとは?

リバースモーゲージとは、自宅を担保に金融機関(銀行)から融資を受けられる方法です。

リバースモーゲージは住宅ローン等と同じ自宅を担保にした融資になりますが、住宅ローン等と大きくことなる点は支払額が金利のみとなる点です。

通常ローンの支払いは金利+元金となりますが、金利だけの支払いの場合は毎月の支払額を大きく減らすことができます。そのため、年金暮らしで収入が少ない退職世帯が主な利用者となっています。

金利だけの支払いとなるため借入金の残額が減ることはありませんが、債務者が亡くなった場合には銀行は不動産を売却して融資額を回収することができます。

設定された上限金額の範囲内での借入れが可能ですが、対象者には年齢制限があったり、借り入れた資金の使い道に一部制限があったり、リースバックと異なる特徴があります。

おもに金融機関が取り扱っていますが、公的な福祉サービスとしてのリバースモーゲージもあります。金融機関のリバースモーゲージでは、年金型・一括融資型・自由融資型などがあり、利用しやすい方法を選ぶことが可能です。

リースバックとリバースモーゲージを比較

リースバックとリバースモーゲージ、両者の違いを以下の表でまとめました。

| リースバック | リバースモーゲージ | |

|---|---|---|

| 自宅の所有権の有無 | なし(売却する) | あり(担保にする) |

| 年齢制限の有無 | なし | 55歳以上・60 歳以上・70 歳以上から上限80歳など(商品によって異なる) |

| 住宅ローンの残債がある場合の契約可否 | 契約可能(売却金額などからの完済が条件) | 担保評価と借入残債による |

| 対象エリア | 制限なし(リースバック会社の担当エリア) | 首都圏・関西圏・主要都市 など |

| 対象物件 | 戸建て・マンション・事業用不動産など | 個人の戸建てを中心に、マンションの取り扱いがある場合も |

| 資金の使い道 | 自由 | 事業や投資のための資金としては不可 |

両者の大きな違いとしては、利用者の自宅の所有権の有無や、対象エリアの有無にあります。リバースモーゲージでの資金の使い道の制限にも注意が必要です。

なおリースバックの売却価格の相場は、前述のとおり市場価格の70%前後となります。

一方で、リバースモーゲージでは一般的に担保評価額の50%程度が融資の限度額といわれているため、基準が厳しいと言われることもあります。

資金の用途や必要とする金額などに応じて適した方法を考えてみましょう。

リースバックでは計画的な検討を

住まいを売却後しても愛着のある自宅に住み続けられることがリースバックの大きな特徴ですが、注意点もあります。

特に毎月発生する家賃は、自宅を所有していた時にはなかった支出です。契約期間中にかかる家賃の合計額を事前に必ず確認しましょう。

さらに、リースバックには住み続けられる期間が限定されているケースもあり、将来的な住まいに関する計画も重要になります。リバースモーゲージとも比較しながら、慎重に検討をしてみてください。