自宅に住み続けながら売却して纏まった資金を得ることができ、自分や家族のニーズ・将来設計と合致すれば大変多くのメリットを得られるリースバックですが、世間では「失敗した」「やばい!」「やめとけ」などの声が見られることもあり不安になっている人もいるのではないでしょうか。

リースバックは通常の取引と異なり、売却と賃貸を同時に進める取引となるため、複雑な取引に感じられることがあります。その結果、「何か怪しい取引なのでは」「騙されているのは」といったネガティブなイメージを持たれがちです。

今回はリースバックのどの点がマイナスイメージに繋がっているのか、実際はどうなのか、について詳しく解説していきます。

- リースバックの代表的なトラブル例が分かる

- リースバック取引後の後悔を防げる

なお、リースバックについての基本知識等の詳細解説と大手リースバック会社の比較は以下の記事も合わせてご覧下さい。

穴吹興産 竹島 健

区分投資事業部 バックオフィス 課長

【資格】

・宅地建物取引主任者

・1級ファイナンシャル・プランニング技能士

【経歴】業界歴20年。7年間リースバックを中心に中古マンション買取事業に従事。現在は経験を活かしてリースバック検討に役立つ情報を発信。

リースバックのお問い合わせ

stock_mansion@anabuki-kosan.co.jp

リースバックとはどんな仕組み?

リースバックは不動産取引の一種であり、自宅を売却して一括で現金化しつつも、家賃を支払いながら引っ越しせずに自宅にそのまま住み続けられるという便利なサービスです。

リースバックという不動産取引の方法は、以前から存在はしていましたが、2019年頃から大手不動産会社を中心に取り組みが増え現在では様々な会社がリースバックサービスを提供しています。

リースバックが利用される場面としては以下のような場合があります。

- 定年退職して住宅ローンの支払いが負担になるようになった

- 病気等で思いがけない出費が発生した

- 事業を行っているが資金が必要となった

- 複数の借金があり、まとめて返済したい

共通している点としては、「今の自宅から住替えることが困難な状況でお金に関しての悩みを抱えているという状況」に対しての解決方法がリースバックであるという点です。

裏を返すと、今の自宅に住み続けることが最優先事項でない場合は通常売却等、リースバック以外の方法の方が良い選択肢となる場合があります。

リースバックと似た商品としてリバースモーゲージがありますが、リースバックとの違いはリースバックが自宅の「売却」であることに対して、リバースモーゲージは金融機関による「借入」です。リバースモーゲージの場合は、売却ではないため所有権は移転しません。

リースバックでトラブルが発生する理由

リースバックでトラブルが発生する理由は大きく以下の2つがあります。

- 理由① リースバックの仕組みに対する理解

- 理由② 悪質なリースバック

順番に解説していきます。

理由① リースバックの仕組みに対する理解

リースバックでトラブルになることの理由の1つがリースバックの仕組みについての理解不足です。

まずは、メリットとデメリットをしっかり理解することが重要です。

| メリット | デメリット |

|---|---|

| 売却後も引越しが不要 短期間で自宅を現金化し資金を確保できる 毎月の支払負担を減らせる場合がある 周りに売却したことが知られない 天災等の所有に関するリスクが無くなる 事業用の不動産の利用も可能 | 買取となるため通常の売却金額より低い 家賃が高い場合がある 所有権が移転する 住める年数に期限がある場合がある クーリングオフ対象外 |

売主側にはリースバックは現金化した後で住み続けるメリットがありますが、買主であるリースバック側にもメリットがある仕組みになっています。

どのような仕組みで業者がリースバックを行っているか、相手側の都合も含めてしっかり理解を含めることがトラブル防止に繋がります。

リースバックの仕組み

リースバックは、自宅をリースバック会社に対して売却することで纏まった現金を確保する代わりに、所有権移転後は家賃を払い続けるという仕組みです。

所有権が移転することで所有者として支払う必要のある固定資産税等の税金や、マンションにおける管理費・修繕金等の支払いが不要となります。

居住期間については、後程詳しく説明しますがリースバック時の賃貸借契約の内容によって短期間で住む場合と長期間で住む場合に分かれます。

居住中の設備などの修繕に関する費用に関しては、一般的には賃貸人(所有者)の負担となりますがリースバック取引の場合は賃借人負担とすることが多くなっています。この点は通常の賃貸借契約と異なるため注意が必要です。

リースバックのからくり

リースバック業者はリースバックを事業として行っています。事業者側の利益としては、主には賃借人から得られる家賃収入と将来賃借人が退去した際に売却することで得られる売却益です。

将来の売却益については、「将来の売却価格ー購入価格」となりますが、将来の売却価格は築年の経過や市場環境に左右されるため想定が難しくなります。

リースバック業者は現在の市場価格で購入すると将来の価格変化に対応することができず、場合によっては事業として赤字となってしまう可能性があります。そのため、市場価格より低い金額で購入する必要があります。

一般的にリースバックでの売却金額は成約相場の70%と言われる理由がこれです。

リースバックの仕組みについてさらに詳しく知りたい方は以下の記事もご覧ください。

理由② 悪質なリースバック業者によるトラブル

リースバックというサービスに興味を持って、いざ色々とインターネットで調べてみると「失敗した」「トラブルになった」などの情報も散見され、心配になってしまうということがあるかもしれません。

こういった状況がみられる最も大きな要因としては、リースバック提供事業者としてうたっている事業者のなかに、悪質な業者も存在しているという点があります。

リースバックという仕組み自体は、しっかりと事前検討を行って仕組みを理解したうえで活用すれば大変利便性が高いサービスであり、実際に利用者も増えていますが、残念なことにその利用ニーズにつけこんだ悪質業者も増えてしまっているのです。

以下、本記事でご紹介する様々な「やばい」といわれるケースは、こういった悪質な業者が利用者に契約内容を深く理解させないまま性急に契約手続きを進めたり、曖昧な口約束で納得させ、後年になって話を有耶無耶にしてしまったり、というものが殆どです。

ここからはリースバックでトラブルとなってしまう具体例と、それを避けるための事前確認項目などを解説します。

最も大切なのは、リースバックを利用したいと思った場合でもあまり急いで決定せず、同じ家に住む家族はもとより別居の家族などにも相談しながら、じっくり時間をかけて比較検討することです。

リースバックのトラブル事例7選

ここからは不動産リースバックでの代表的なトラブル事例を7つ解説します。

トラブルを避けるための確認事項も各事例の後に解説していきます。

トラブル① 想定よりも著しく低い買取額(売買金額)

リースバックを利用する方の多くが、第一の目的として「まとまった資金をすぐに調達したい」と考えていることでしょう。

しかし、資金調達目的でリースバックを申し込んだのに、売却価格として業者から提示された金額が、一般的なリースバック相場の想定よりも著しく低い金額だったとしたら査定が適切かどうか疑問に感じるのではないでしょうか。

結論から言えば、1社のリースバックの査定だけでは、売買金額・家賃が適切かの判断ができません。

必ず複数社のリースバック会社に依頼し、見積もりを比較検討するようにしましょう。

リースバックの査定は売却相場の70%前後

一般的にリースバック利用時の物件売却金額は、通常の不動産売買手続きで売却する場合と比較すれば、低めの金額となることが通常で成約相場の70%前後となると言われています。

それは、売却後も利用者がその物件に住み続けるという前提での取引であり、物件を買い取る事業者側にとっては家賃滞納や将来的な物件価値下落などのリスクもある上での買取となるからです。

また、賃貸中の物件管理やフォローといったサービス面を充実させるため、あるいは利用者が支払い続けることになる月々の家賃をなるべく低く抑えるために、といった理由で買取金額が低めとなることもあります。

とはいえ、そういった面を踏まえた「リースバックにおける物件買取の相場」よりも、かなり安い金額で買い叩かれてしまうというようなことがもしあれば、大きな後悔やトラブルに発展してしまうでしょう。

例えば、高齢の一人暮らしの方がリースバック事業者からの勧誘を突然受け、魅力的と思える話ばかりを聞かされてあれよあれよという間に成約まで進み、後日、「住み続けるための賃料を考えると、数年で赤字になってしまうほどの低い買取額だった」と判明してしまうようなケースがあります。

リースバックの相場より低い金額が適正でないとは言い切れず、一般的には70%程度と言われる相場も、立地条件や不動産の流動性によっても提示価格(査定)は大きくことなってきます。

トラブルを避けるために確認すべき内容

リースバックの売買金額に関するトラブルを防ぐためには、複数の業者に見積もりを依頼し比較検討することが最も有効です。

また、リースバックの申込手続きの流れのなかで、物件の買取提示額はもちろんのこと、見積もりが妥当なものか自分自身で判断できることも大切です。

例えば、将来的に事業者が不動産を売却する際の見込み売却額が算出のもととなっている場合、その見込み売却額が、当該エリアの相場から著しく離れている場合があります。

このような場合には、そのエリアの不動産の流動性と築年数が将来の見込み売却額に大きく関係してくることを覚えておきましょう。

流動性とは、不動産売買のやりとりの活発さを指します。そのエリアが、常に不動産売買が行われているほどの人気エリアであれば、買取金額が高値となる傾向にあります。流動性が低い場合は、相場価格でも売却時が長期化する可能性が高いため低く見積もることがあります。

リースバック期間中も建物は古くなります。築10年と築20年のマンションでは売却金額も異なります。リースバック期間が長期となる場合には、将来の売却価格は現在よりも低くなると考えられるのが一般的です。

上記のような様々な見積もりの算出理由までを、なるべくこと細かに確認できるリースバック事業者を選びましょう。

リースバック取引の際の物件売却価格は、一般的には通常売却した際の市場価格から見て70%程度で落ち着くことが多いですが、前述の流動性ような様々な理由も影響します。

リースバック査定が適切かどうかを判断するためには、複数の業者から見積もりを取り比較検討することは前述しました。

リースバックの査定額を自分自身で判断できるようになるためには、通常の不動産売買で自宅を売却したとしたらいくらくらいになるのかを知ることも重要です。

自宅の売却相場を調べる方法は、いくつかあります。

大手不動産会社がWeb上で公開している査定シミュレーションサイトを活用する方法です。

査定シミュレーションサイトでは、売却したい物件の種別(戸建て・マンションなど)や築年数、間取りや地域などいくつかの項目を入力するだけで、簡単に売却額の相場を確認できます。

最近ではAI査定といい、過去の成約事例等をもとにAIが査定を算出する方法もあります。

トラブル② 賃貸中に退去を求められた

物件を売却してもその後にずっと賃貸で住み続けるつもりだったのに、契約上の賃貸借期間が終わってしまって、退出を命じられるというケースです。

賃貸借期間について契約時にきちんと説明されているのに勘違いしていた、ということであれば別ですが、勧誘時の営業トークなどで「自分が望むかぎりいつまででも賃貸で住める」と思いこまされてしまっていた場合には、大きなトラブルといえます。

また、永住するつもりではなかったとしても、例えば高齢者施設への転居を希望しているシニア夫婦が、当該施設への予約を入れつつ入居空きが出るまで現在の家に住み続けたい、施設への一時金を払ったりその他の準備資金を得たりという目的でリースバックで自宅を売ることに決めた、というようなケースがあります。

この場合にも、賃貸借期間が想定より早く終わってしまった場合には、自宅を出なければならず、施設にもまだ入居できない、という最悪の状況に陥ってしまいます。

トラブルを避けるために確認すべき契約内容

リースバックの賃貸に関するトラブルにおいては、賃貸借契約の内容を確認することが重要となります。

賃貸借契約には「定期賃貸借契約(定期借家契約)」と「普通賃貸借契約(普通借家契約)」の2種類の制度がありどちらかを選ぶことになります。

この2つの契約は性質が全くことなるため、トラブルを避ける上で最も注意すべきポイントです。

- 定期借家契約

-

最初から住む期間が決まっている人向きの契約。

定期借家契約では、契約上で予め定められた期間が満了すると、賃貸期間の延長を断られることが一般的です。

定期借家契約では基本的に賃貸借期間の更新がなく、貸主と借主の双方に同意があった場合のみ、あらためて賃貸借契約を結び直すというかたちになります。

その場合、再契約時に家賃の値上げがされることもあります。

「もともと永住するつもりではないから定期賃貸借で構わない」という場合でも、賃貸借契約上の「契約期間」や「終期」といった契約満了日を示す項目や、それに伴い契約終了の通知が貸主側から借主側へ行われる機関などを確認しておきましょう。

- 普通借家契約

-

長く住み続けたり、住む期間が未定の人向きの契約です。

普通賃貸借契約は、あらかじめ定められた期間(一般的に2年~3年単位が多い)を迎えると賃貸借契約の更新が必要にはなるものの、基本的には借主が希望する限り契約更新を行えるため、想定していない時期に急に退去しなければならないという事態が起こりません。

但し、契約上で強制退去になる条件として示されている事項(家賃の滞納等)に該当してしまった場合は、住み続けることができなかったり、更新時期を迎えた段階で契約更新ができなかったりということは有り得ます。

例えば、借主側に家賃滞納が続いた、連絡がとれない、物件について規約違反の使い方をした、公序良俗に反する行為があった、といった場合です。

賃貸借契約書上で、「契約期間及び更新」「使用目的」「禁止行為」「制限行為」「契約の解除」といった関連項目を確認しておきましょう。

トラブル③ 高額な家賃の支払い

長期で住み続ける場合、支払える家賃設定であることがリースバックでは重要です。

例え、売却時に相場と比較しても遜色のないほどの高い金額で売れたとしても、その後に毎月の家賃がとても高くなってしまったのでは、大きな問題です。

せっかく得られた売却資金も高額な家賃であっという間に底をつき、こんなことなら売却せず持ち家として住み続ければよかった……ということになりかねません。

例えばもともと持ち家の住宅ローンの負担が大きく、毎月の負担を少なくするためにリースバックを利用するという場合、住宅ローンの残債は売却資金で返済できてゼロとなりますが、その後の月々の家賃を、残った資金やそのほかの収入から支払わなければなりません。

設定された家賃が高すぎてローンの支払い以上の支払いになり月々の家賃を払えなくなった、ことになれば本末転倒です。

売買価格と家賃のバランスを確認する指標として利回りがあります。

利回りの計算方法は「年間家賃÷売買価格×100」となり、マンションであれば6%~10%に設定されることが多くなっています。※案件により様々

利回りが10%になると、売買金額が10年間でなくなってしまうという計算になるため長期で住み続けることを検討している場合は要注意です。

なお、リースバックの賃貸家賃は、一般的には当該エリアの一般的な賃貸家賃相場を考慮したうえで決定されるものの、物件の買取金額や、事業者側の期待利回りなどを踏まえて決定されるため、通常の賃貸家賃相場よりは割高となることもあります。

トラブルを避けるために確認すべき契約内容

上述の通り、リースバック時の家賃設定は売買金額と「利回り」と呼ばれる指標で連動しています。トラブルを防ぐためにはこの点を理解することは重要です。

以下はリースバックにおける家賃と売買金額から成る利回りの判断基準表となります。実際は案件によって異なる場合もあるため、あくまで参考程度にご覧ください。

| 利回り | 想定家賃 | 立地 | 駅距離 | 築年数 | 利回り解説 | |

|---|---|---|---|---|---|---|

| 3%以下 (取扱難) | - | - | - | - | 1年以内の定期借家契約等で対応できる場合あり。 | |

| 3%~4%台 | 5万~ 8.3万 | 超都市部 | 5分以内 | 5年~10年前後 | 都市部の一部の物件で対応。 | |

| 4%~5%台 | 8.3万~ 9.9万 | 都市部 | 5分~8分 | 10年~15年前後 | 都市部の一部の物件で対応。 | |

| 5%~6%台 | 9.9万~ 11.5万 | 都市部・地方都市 | 8分~10分 | 15年~20年前後 | 一般的な利回り設定。 | |

| 7%~8%台 | 11.5万~ 14.8万 | 地方都市 | 8分~15分 | 20年~30年前後 | 立地・築年数次第でやや高い利回り。 | |

| 8%~9%台 | 14.8万~ 16.5万 | 地方都市 | 8分~15分 | 30年以上 | 立地・築年数次第で高い利回り。 | |

| 10%以上 | 16.5万~ | 地方都市 | 15分以上 | 30年以上 | 利回りは高くなりやすい | |

超都市部 :東京都(23区)、大阪府(市内)の中心部

都市部 :関東圏・関西圏・愛知県・福岡県の都市部

地方・郊外:上記都市以外

また、リースバックの賃貸借契約において、家賃設定額(賃料)を確認するのはもちろんのこと、将来的な家賃額変更の可能性の有無、および条件も確認しておくことが大切です。

通常は賃貸借契約書上で、貸主側からの賃料改定条件(例えば「近傍同種物件の賃料と比較して、現状の賃料が不相当となった場合」など)が記載されていますので、確認しておきましょう。

トラブル④ 賃貸中の修繕金が自己負担

例えば持ち家だったマンションの一室を売却した場合、それまでかかっていた「管理費」や「固定資産税」といった“所有者だから支払う義務を負っていた経費”がかかることがなくなります。

そのため、賃貸中の修繕費についても今後はすべて物件の新たな持ち主(リースバック事業者)が負担してくれるだろう、と思い込んでしまう方は少なくないのですが、実はリースバックでは修繕費用については借主負担となることが一般的です。

この点を踏まえていないと、「部屋を借りて住んでいるのに、なんでこの経費を自分に請求されるの?」といった、認識の齟齬によるトラブルになってしまいかねません。

この点については、リースバック事業者の違いや契約内容の違いにより異なりますので、リースバック利用前に賃貸中の管理責任範疇について詳しく確認しておくことが大切です。

トラブルを避けるために確認すべき契約内容

賃貸借契約書面上での、「契約期間中の修繕」に該当する項目をしっかり確認しておきましょう。

なお、責任範疇のほか、借主が勝手に修繕を行ってよい範囲や、事前通知の義務、通知の方法なども記載されている場合がありますので、あわせて確認・理解しておきます。

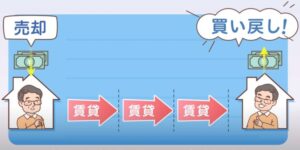

トラブル⑤ 買戻しができない

リースバックは物件を売却しつつもそのまま賃貸で住み続けられる、という仕組みです。

「買戻し」は、リースバックで一旦売却した自宅を再度買い戻すことを指します。

「売却した物件を買い戻したいときは、いつでも必ず買戻しできる(賃貸期間中に、買戻しの意思を伝えて資金を用意できれば問題ない)」と気楽に捉えて、将来的にはまた自分の所有物件になるのだという考えでリースバックを利用してしまうケースがあります。

しかし実際には、リースバックという仕組み全般において物件の買戻しが確約されているということはありません。

物件の買戻しを必ず行いたい場合には、そういった契約を予め結べるリースバック契約を選ぶ必要があります。

世間のリースバックサービス広告のなかには、「買い戻せる(場合がある)」ということを大々的に宣伝しているようなケースもあるため、リースバックサービス全体でそうであると思い込んでいたり、また事業者側で誤解を招く説明や意図的に誤解させる説明があったりした場合には、後々大きなトラブルに発展します。

買戻しを行う場合には、口での約束だけでなく売却の売買契約書に買戻しができる旨の内容を記載してもらうことが重要です。

なお、例えば「そもそも買戻しは前提としていない」リースバックサービスも多く存在し、これらのサービスも利用者側のニーズに合致さえしていれば(将来的な買戻しをそもそも必要としていないのであれば)、大変有用なサービスです。

こういったサービスは、買戻しの可能性がないぶん、物件売却の査定額が高めであったり、賃貸中のサービスが高品質であったりという場合もあるからです。

トラブルを避けるために確認すべき契約内容

リースバックにおいて、将来的な物件の買戻しを必ず行いたい場合には、主に2つのパターンの方法があります。

ひとつめは、リースバック契約時に「再売買の予約」に関する取り決めを交わす方法です。不動産を売却した人が、いずれ当該物件を買い戻すことを前提に予約をするかたちとなり、この場合は契約上で買戻し時の価格や買戻し可能な期間(期限)を設定することとなります。

もうひとつの方法は、民法579条に定められている「買戻し特約」を、物件売買時に同時に締結しておく方法です。こちらの場合には、そもそもの買戻しの際の金額の制限や、権利を行使できるのが最長で10年以内となるなどの制限が民法で定められています。

リースバックにおいて将来的な買戻しを前提とする場合には、上記2つの方法のうち「再売買の予約」が行われるケースが多くなっていますが、事業者によっても異なるため、予め確認しておきましょう。

トラブル⑥ 売却した物件の第三者へ転売

リースバックで物件を売却した場合、当然のことながら物件の所有権がリースバック事業者へと移ります。

そしてサービス利用者は賃貸借契約を結んでその住宅に住み続けるため、「売却した物件は、少なくとも自分が住み続けている間は購入したリースバック事業者(オーナー)がずっと所有しているのだ」と思い込んでしまうかもしれません。

しかし、実際には必ずしもそうではありません。

リースバック事業者は、物件買取により自らの資産とした物件を第三者へ転売する権利を持っています。

リースバックで購入した業者が倒産してしまった場合にも、所有者が変更となります。

前項で解説した買戻しに関する予約や特約が結ばれていない場合には、例えば事業者の運営上の都合や、もともとのプランなどにより当該物件が売却されることがあります。

この点を踏まえていないと、「自分が賃貸で住んでいるのに、いつの間にか勝手に所有権が第三者へ変わっていた!」との思いからトラブルになってしまいかねません。

トラブルを避けるために確認すべき契約内容

前述のとおり、リースバックの賃貸居住中に物件が第三者へ売却され所有者が変わること自体は、リースバックにおいて一般的に発生することです。

この場合に重要なことは、

「売られてしまわないこと」ではなく、「第三者へ売られてしまったとしても、自分が結んだリースバックの契約や、賃貸借契約、そのほかの諸条件がしっかりと引き継がれるか」という点です。

売買契約前に、物件が第三者へ売却された場合の契約の扱いや、賃貸借契約の更新の有無、途中解約の条件などを確認しておきましょう。

トラブル⑦ 後々家族と揉めた

リースバックを利用したあとのトラブルを報告する声として、意外にも多くみられるのが、リースバック事業者との契約そのものではなく「家族とのトラブル」です。

リースバックの利用者本人は概ね満足しているが、後に利用の事実を知った家族が怒ってしまうといったようなケースです。

具体的には、例えばリースバック利用者の相続人にあたる家族が、「家も相続できるものと思っていたのに、自分の知らない間に物件が他人の所有物になっていた!」と不満をもつ場合があります。

これは決して理不尽な不満ではなく、様々な家庭で起こり得ることではありますが、リースバック契約においてはあくまで物件の名義人(共有名義人含む)の意思のみで自由に契約可能であるため、利用者は別居の家族などにまでは知らせずに契約してしまうケースも多々あるのです。

リースバック利用時は、契約を進めた当人以外の傍目には「物件を売却した」と知られないかたちで手続きを終え、そのまま自然なかたちで住み続けることが可能です。

そのため、特に別居の相続人にとっては、後々になって「そんなこと知らなかった」と驚いてしまうようなことがありえます。

トラブルを避けるために確認すべきこと

物件の共有名義人については、そもそもリースバック契約にあたって正式な同意が必要なため、知られずにリースバック契約を結ぶようなことにはなりませんが、名義人以外の家族や、相続人にも自主的にあらかじめ相談しておきましょう。

その際には、リースバックという仕組みをきちんと自分が理解したうえで、リースバックで得られるメリット・デメリットや、利用する目的、家族全体の将来設計などを話し合うことが大切です。

リースバックにおけるトラブル対策

本記事でここまで、リースバック利用時に稀によく見られる、「リースバックはやばい」と言われがちなケースについて具体的にご紹介しました。

冒頭でお伝えしたように、これらのトラブル事例は殆どが、一部の悪質なリースバック業者が招いてしまっている事態です。

このような悪質な業者との取引をしてしまわないためにも、優良な事業者を見極めることが何より大切となります。

以下はリースバック業者との取引時に特に注意したい点です。

- 事前の説明が不足

- 利用者にしっかりとした検討の時間を与えないまま性急な契約を迫る

- 高額な手数料を請求

優良なリースバック事業者を選定するためのポイントを挙げますので、ご自身の大切な不動産を取り扱うにふさわしい、しっかりとした企業を見つけるためにお役立てください。

取引実績や上場の有無で事業者を選ぶ

新規事業者や小規模事業者が必ずしも悪いわけではなく、殆どのリースバック業者は健全な営業や取引を行っていますが、特に事業者側からの勧誘でリースバックの存在を知り、興味を持ったような場合には、その事業者についてしっかりと調べておきましょう。

例えば勧誘のアクションをしてきた営業担当者の人柄がとてもよく、信頼できると感じたというような場合でも、必ずリースバックを提供している事業者自体の信頼性を確認します。

その点、取引実績の多い会社や上場企業等はコンプライアンス(法令順守)についても厳しいため比較的安心して相談することが出来ます。

事業者の公式サイト上で取引実績を確認し、上場の有無もチェックすることをおすすめします。

最近ではリースバック会社を比較・解説しているサイトもあるためそういった情報も確認しながら検討することもおすすめの方法です。ただし、様々な個人サイトも存在している為、確かな情報源から情報を取得することが重要です。

以下はマイナビニュースというサイトが独自に調査した比較記事ですが、マンションのリースバック業者に絞って解説しています。

相場を自分でも調べつつ、複数の事業者で相見積もりをする

前述の、『「想定よりも著しく低い買取額になった」からやばい?』の項でご紹介したような方法で、まずは自宅の大体の売却相場を知っておきましょう。

また、リースバック検討で最も重要な点は複数社に相談しながら比較検討することです。

リースバック会社によって査定内容や賃貸借期間等は全く異なりますが、他の会社の見積もりと比較することで、少なくとも「著しく低い査定額」には気付くことができます。

後から後悔しないためにも、1社だけで判断するのではなくいくつかのリースバック業者の話を聞いた上で客観的に判断できる材料を必ず持つようにしましょう。

極端に契約を急がせるような勧誘は、その時点でNG!

そもそもリースバックは所有している不動産を売却するという重大な手続きであるため、正当な事業者であれば、仕組みの説明にはじっくりと時間をかけ、また契約者本人が将来のプランを検討したり、家族に相談したりするための日数的な余裕も充分に与えてくれます。

「〇日以内に契約しないと、損ですよ」

「急がないと契約できなくなってしまいますよ」

などといった、不自然に契約を急がせるようなケースは、その時点で悪質な事業者である可能性が高いと判断しましょう。

結論:リースバックは慎重な検討を

リースバックは、仕組みを詳しく知ったうえで、自分の将来設計と合致する契約内容で利用すれば何の心配もないサービスです。

しかし残念ながら世間の一部では、事前確認が不足していたり、悪質な事業者と関わってしまったりといった理由でトラブルに発展してしまうケースがあります。

後から気づいて後悔することを防ぐために、本記事で解説したトラブル事例や回避するための注意点・対処法をご参考に、通常の不動産売買や融資など幅広い選択肢とも比較しながら、リースバックの利用をご検討ください。