自宅を売却してまとまった資金を得られる方法として「リースバック」や「任意売却」などがあります。

売却後も同じ家に住み続けられる「リースバック」と引っ越しが必要な「任意売却」の違いや併用できるかどうかをご紹介します。

経済状況が変化して、住宅ローンの支払いが困難となってしまった場合の選択肢のひとつとして「任意売却」があります。

住み慣れた自宅を売却することに抵抗がある人は、そのまま住み続けられる「リースバック」も検討してみましょう。

本記事では両者のサービスの仕組みや違い、競売を回避する方法などをご紹介します。住宅ローンの支払いが少しでも負担になっている人は、参考にしてください。

なお、リースバックについての基本知識等の詳細解説と大手リースバック会社の比較は以下の記事も合わせてご覧下さい。

穴吹興産 竹島 健

区分投資事業部 企画系(バックオフィス)課長

【資格】

・宅地建物取引主任者

・1級ファイナンシャル・プランニング技能士

【経歴】業界歴20年。7年間リースバックを中心に中古マンション買取事業に従事。現在は経験を活かしてリースバック検討に役立つ情報を発信。

リースバックのお問い合わせ

stock_mansion@anabuki-kosan.co.jp

「リースバック」の仕組みと特徴

ここ数年で利用者が増加傾向にあるリースバック。

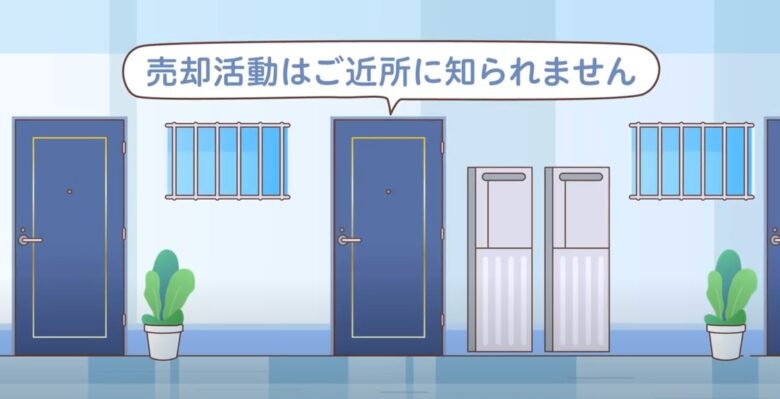

今住んでいる自宅をリースバック事業者に売却して賃貸借契約を結び、賃貸物件として家賃を支払いながら、そのまま同じ家に住み続けられるサービスです。

サービスを取り扱っているのは、宅地建物取引の免許を持つ不動産会社や専門の事業者などです。

リースバックには、老後資金の確保や相続問題の回避、住宅ローンの早期完済など、さまざまな活用事例があります。リースバックの特徴について詳しくご紹介します。

自宅の所有権は移るが、そのまま住み続けられる

リースバックは自宅を売却するため、当然自宅の所有権は買主であるリースバック事業者や不動産業者に移ります。

しかし、そのまま引っ越しすることなく、同じ家に長く住み続けられるのは大きなメリットです。近所の人にリースバックを利用したと知られることもありません。

また、所有権が移ることで、固定資産税の支払いがなくなります。リースバック利用後は、所有権を持つ買主が固定資産税を負担します。

基本的に「売却額で住宅ローンを完済できること」が条件になる

リースバックを利用するには、基本的に自宅の売却額で住宅ローンを完済することが条件になります。リースバック利用時の自宅の売却額が残債を上回っていれば、問題ありません。

当然、住宅ローンの残債が多いほど、手元に残る資金は少なくなります。毎月の家賃を支払いながら、その資金で暮らしていけるかをしっかり見極める必要があるでしょう。

また、住宅ローンの残債のほうが自宅の売却額を上回っているオーバーローンの状態では、リースバックを利用できる可能性は低くなります。

自宅を購入して住宅ローンを組む際には、金融機関が抵当権を設定します。

抵当権とは、住宅ローンを組んだ人(債務者)が返済が困難になったときに金融機関(債権者)が土地や建物を担保として弁済にあてる権利を指します。

自宅をリースバック事業者に売却するためには、住宅ローンを完済して抵当権を外さなくてはなりません。

例えば、自宅の売却額が500万円、住宅ローンの残債が1,000万円のオーバーローンの場合、足りない500万円を自己資金で補えればリースバックを利用できます。

しかし、まとまった資金が用意できないと、リースバックの利用は難しいのが現状です。

しかし、このあとご紹介する「任意売却」などの方法があります。

いずれにしても、リースバックを検討しているなら、住宅ローンの残債がいくらあるのか、自宅はいくらで売却できるのかを把握しておきましょう。

自宅の売却額は、リースバック事業者に査定してもらうと良いでしょう。

「任意売却」の仕組みと特徴

任意売却とは、住宅ローンの残債があっても、債権者である金融機関の承諾をもらって抵当権を抹消し、自宅を売却する手段です。任意売却の仕組みや特徴について詳しくご紹介します。

住宅ローンの支払いが困難な場合の手段のひとつ

任意売却は、住宅ローンの支払いが困難になったとき等の売却手段のひとつです。

返済計画をしっかりとたてていても、住宅ローンを組んだときに比べて経済状況が悪化したり、大きな出費があったりといった理由で住宅ローンの支払いができなくなることがあるでしょう。

滞納が3~6ヶ月ほど続くと、金融機関から催告状が届き、そのままにしていると競売などの法的措置がとられてしまいます。このような事態を避けるために任意売却は有効な手段といえます。

売却額が住宅ローン残高以下となる場合でも利用できる可能性がある

任意売却は、自宅の売却額が住宅ローンの残高を下回る場合でも利用できるのが大きな特徴です。

通常、売却額が住宅ローン残高以下の状態では抵当権が外せないため、自宅は売却できません。

住宅ローンの返済が困難な経済状況では、残った住宅ローンを一括返済するというのも現実的には難しいでしょう。

任意売却では、自宅を売却し住宅ローンの残債は金融機関との相談で新たに返済計画をたてるという手法もあります。

この場合、金融機関は売却金額が住宅ローンの残額に満たなくても抵当権の抹消手続きに応じることになります。

任意売却の仕組みと流れ

一般的に任意売却の手続きが完了するまでの流れや期間は次の通りです。

| 手続き | 期間 | |

|---|---|---|

| 1 | 金融機関から督促が届く | 住宅ローン滞納後1~2ヶ月 |

| 2 | 住宅ローンの残債確認 | 数日 |

| 3 | 不動産会社に相談して、売却価格の査定を行う | 約1~2週間 |

| 4 | 金融機関(債権者)に許可をもらい、任意売却開始 | 約1~3ヶ月 |

| 5 | 売買契約の成立 | 任意売却開始から約1~3ヶ月後 |

| 6 | 買主からの決済 | 売買契約後約1ヶ月 |

| 7 | 自宅の引き渡し | 決済当日~決済後数日 |

| 8 | 未返済残債の返済 | 金融機関と相談 |

住宅ローンの滞納が続くと、まず金融機関から督促があり「期限の利益喪失」に関する事項が伝えられます。

期限の利益とは住宅ローンの残債を分割で返済できる権利を指し、期限を過ぎると一括返済を求められてしまいます。

このようなことにならないよう、督促があった場合はまず金融機関に連絡をして、すみやかに残債の確認や売却価格の査定などを行い、任意売却の準備をしておくと良いでしょう。

残念ながら、任意売却をサポートしてくれる公的機関はありません。

査定は、任意売却の実績が豊富な不動産会社に依頼すると良いでしょう。自宅の売却に必要な諸費用や税金などを含めて見積もりをとっておくことが大切です。

おおよその売却価格が決まり、返済計画の目処がたてば、金融機関(債権者)に任意売却が可能かどうかの許可をもらいます。

売却価格が残債に対して低すぎたり、返済計画が現実的でなかったりといった場合、金融機関の了承を得られないことがあります。不動産会社や金融機関と慎重に協議して進めていきましょう。

任意売却の期間は、金融機関が決め、媒介契約を結んだ不動産会社が買い手を探してくれます。

金融機関が定めた期間を過ぎてしまうと任意売却はできなくなるため、早く買い手が見つかるようにしたいものです。不動産会社だけに任せず、いつでも内覧に応じるなど、積極的に売却活動を行いましょう。

あわせて、任意売却の契約に必要な書類などを用意しておきます。

自宅の買主が決まったあとは、金融機関に買付金額などを報告して、売却の可否の判断を仰ぎます。

金融機関の合意が得られて初めて、買主との売買契約が成立します。買主からの決済日や自宅の引き渡し日などは、金融機関と買主と協議して決めましょう。

任意売却後も残債がある場合は、金融機関と相談して決めた返済計画にそって返済を続けます。返済を無理なく行うためにも、早い段階に確実な返済計画をたてておくことが大切です。

リースバックとの違いと注意点

任意売却は自宅を買主に引き渡して別の場所に住むことになるため、同じ家にそのまま住み続けられるリースバックとは大きく異なります。

また、売却価格の相場はリースバックが市場価格の70%前後に対して、任意売却は80%〜100%程度です。

住宅ローンの返済が困難で、自宅の売却によって得られる資金を最大化したい場合には、任意売却のほうを選択すると良いでしょう。

また、住宅ローンを長期的に滞納していると、信用情報に掲載されてしまう点にも注意が必要です。返済が困難になった時点で今後の方針を決めましょう。

「任意売却」と「競売」の違い

住宅ローンの返済が数ヶ月滞り、金融機関からの督促にも応じない場合は、自宅は競売にかけられます。

競売とは債権者である金融機関が、残債を回収するために裁判所に申し立てを行い、自宅の購入者を入札形式で決める制度です。

任意売却と競売の違いを比較してみましょう。

| 任意売却 | 競売 | |

|---|---|---|

| 売却価格 | 市場価格の80%~100%程度 | 市場価格の50%〜70%程度 |

| 売却後の残債 | 少ない | 多い |

| プライバシー | 不動産会社が買主を探すため滞納などの事情は知られない | インターネットや新聞などで公開される |

| 退去日 | 債権者や買主との協議が可能なため融通がきく | 決められた強制退去日 |

| 引っ越し費用 | 交渉次第で売却価格から受け取れる | 出ないことが多い |

| スケジュール | 交渉次第で調整が可能 | すべて裁判所が決定する |

| 不足債務の返済方法 | 分割返済の交渉が可能 | 一括返済 |

| 意思決定 | 債権者の了承が得られれば債務者側の意思も取り入れられる | 裁判所の決定に従う |

競売は裁判所の決定で進められるため、物件の所有者の事情や意思は汲んでもらいにくいのが特徴です。

また、金銭面においても売却価格が低くなったり、引っ越し費用が出なかったりといったデメリットがあります。

「競売」はできれば回避したほうが良い

競売は、ほぼ強制的に手続きが進むため、債務者側の手間はかからないという特徴があります。

しかし、経済的に苦しい状況で競売に進んでも、引っ越しの費用や残債の返済の負担増加などでかえってキャッシュフローが悪化する可能性が高いのが現状です。

また、競売では物件情報が広く公開されます。そのため「住宅ローンが払えない」といった家計の事情を周囲の人に知られることもあります。長く住み慣れた自宅でそのようなことはできれば避けたいものです。

今後の生活のためにも、できるだけ競売は回避して任意売却など別の方法を検討しましょう。

任意売却中でもリースバックは利用が可能?

ここまで、リースバックと任意売却、競売の違いを解説しましたが、リースバックは「任意売却中の手段」として選ばれることもあります。

この面を検討する際にまず留意すべき点として、もしリースバックによる売却金額が住宅ローン等の残額を下回ってしまう場合、つまりオーバーローンとなってしまう状況では、現実的には任意売却でリースバックを利用することは難しいという点です。

何故かというと、債権者側としては売却金額が低めとなるリースバックではなく、通常の不動産売却のほうが債権回収につながるため、リースバックという選択肢にあえて応じる必要がないからです。

ただし例外として、住宅ローン完済にあたって足りないぶんを現金または知人・親戚からの借り入れで補填するという方法をとれれば、債権者としても問題のない解決方法であり、利用者としても住宅に住み続けられる理想的な手段となります。

つまり、任意売却中でも条件が揃えばリースバックは利用できるのです。具体的には次のような手続きになります。

1.自宅をリースバック事業者に売却する

2.売却で得た資金(および他の調達手段で得た資金)で金融機関に住宅ローンを返済する

3.リースバック事業者に賃料を支払い、残債を金融機関に支払う

くれぐれも注意したい点は、抵当権を抹消できなければ(住宅ローンを完済できなければ)リースバック事業者側のルールという面でもリースバックサービスを利用できず、前述のように債権者側としてもリースバックの利用を認められないという点です。

任意売却によるリースバックを利用したい場合は、まず金融機関に住宅ローンの完済に必要な金額を確認しましょう。金融機関との合意がなければ、リースバックは利用できません。

尚、住宅ローンの滞納が何ヶ月か続いている場合、数回の催告後に競売に移行してしまう場合があります。任意売却でリースバックによる自宅の売却を検討しているなら、早めに任意売却業者又はリースバック事業者に査定を依頼しましょう。

リースバックと任意売却を上手に併用する方法

任意売却とリースバックを併用すると、次のようなメリットがあります。

・自宅に長く住み続けられる

・周囲の人には知られずに自宅が売却できる

・自宅を売却した資金で住宅ローンの返済ができる

上手に2つのサービスを併用するポイントをご紹介します。

リースバック後の家賃が毎月発生することには注意

リースバックの利用で得た資金で住宅ローンを完済できれば、毎月の支払いの負担は軽減できます。

しかし、注意したいのは、残債が売却額を上回るケースです。この場合、リースバックでまかなえなかった残債は、現金で賄う必要があります。

現金で用意できない場合は、知人や親戚などから借入をする必要があります。

つまり、毎月の負担がリースバックで賃貸物件にしたことによる家賃と借入返済の2つになるのです。

リースバックと任意売却を併用するためには、毎月の支払いができるかどうかを正確に見極める必要があります。

リースバックの家賃の設定は、市場価格などを考慮してリースバック事業者が設定します。

毎月の負担を軽減して将来的にも長く自宅に住み続けるためには、無理のない家賃設定が不可欠です。借主の経済状況や希望に配慮して柔軟な対応をしてくれるリースバック事業者を選びましょう。

リースバックでは「住み続けられる期間」も重要

「自宅に住み続けられること」を理由にリースバックを選ぶなら「住み続けられる期間」も重要です。

リースバックでは、不動産売買契約と賃貸借契約の2種類の契約を締結します。そのうち賃貸借契約には「普通借家契約」と「定期借家契約」がある点に注意しましょう。

「普通借家契約」は、契約を結んだときに定めた更新期間完了後、自動的に契約は更新されるのが一般的です。

「定期借家契約」は、自動的に更新とはならず、貸主と借主の合意のもと、再契約が必要です。貸主側の事情で契約が更新されない場合もあるので注意しましょう。

住み慣れた自宅に長く住み続けたいと考えているなら「普通借家契約」を結べるリースバック事業者を選ぶのが良いでしょう。

将来的に物件を買戻しできる「こともある」

リースバックでは、売却した自宅を将来的に買戻せる契約が多くなっています。

経済的に余裕が出てきた、十分な資金が貯まったなどの場合、いつでもリースバック事業者から買戻しができるシステムです。

買戻しの方法には「再売買の予約」と「買戻し契約」の2種類があります。

「再売買の予約」は、将来的に買戻せるように予約をしておく契約を指します。一方の「買戻し契約」は、不動産売買のときに同時に結んでおく必要があり、最長で10年と期間が定められています。

また、買戻しの価格が売却価格よりも高くなり、結果的に損をしてしまうケースも多々あります。

買戻しを前提としていない代わりに家賃が低めなど優良なサービスもあるため、買戻しが必ずしもメリットではありません。ライフプランや経済状況にあわせて検討すると良いでしょう。

任意売却? リースバック? 併用? 検討時に悩んだら

住宅ローンの返済が負担になってきたら、早い時期にリースバックや任意売却を検討してみましょう。

悩んでいるうちに時間だけがたってしまい、住宅ローンの滞納が続いて競売という事態は避けたいものです。どちらかのサービスを利用するのが良いか、併用するのが良いのか、迷ったときは信頼のできるリースバック事業者に気軽に相談してみましょう。

自宅の査定というとハードルが高いイメージですが、電話やメールで無料査定を受付している事業者もあります。