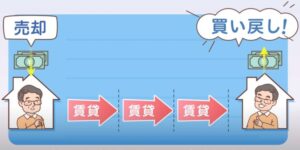

リースバックは、現在の住宅に住み続けつつ、自宅の短期間の売却で現金化して、まとまった資金をすぐに得られる方法です。セール・アンド・リースバックと別の呼ばれ方がされることもあります。

引越しの費用や手間が要らず、各種手続きをしなくて良いなど、転居しなくて済むリースバックのメリットは大きいものがあります。一方で、デメリットにも注意が必要です。

計画的に準備を行い検討を進めることはもちろんですが、偏った知識だけでなくメリット・デメリット両方の情報を知った上で判断・選択することが大切です。

この記事では、7年間のリースバック実務経験を持つ元営業担当(1級ファイナンシャルプランニング技能士:資産設計業務)がリースバックの主なメリット・デメリットを紹介、分かりやすく説明します。

検討者さん

検討者さんリースバックのメリットだけでなくデメリットも知りたい

- リースバックのメリット・デメリットが理解できる

- リースバック検討の注意するポイントが分かる

なお、リースバックについての基本知識等の詳細解説と大手リースバック会社の比較は以下の記事も合わせてご覧下さい。

穴吹興産 竹島 健

区分投資事業部 企画系(バックオフィス)課長

【資格】

・宅地建物取引主任者

・1級ファイナンシャル・プランニング技能士

【経歴】業界歴20年。7年間リースバックを中心に中古マンション買取事業に従事。現在は経験を活かしてリースバック検討に役立つ情報を発信。

リースバックのお問い合わせ

stock_mansion@anabuki-kosan.co.jp

リースバックのメリット1:まとまった資金がすぐに得られる

リースバックの大きなメリットの一つが、まとまった資金をすぐに受け取ることができる点です。また、手にした売却代金の使い道は原則として自由です。

リースバックとよく比較される商品としてリバース60といったリバースモーゲージという選択肢があります。リースバックは自宅を売却することに対して、リバースモーゲージは銀行などの金融機関からお金を借りるという点で異なります。

リバースモーゲージは支払期間中の負担が金利のみで負担が少なくなる代わりに、元本が減らない仕組みです。債務者が死亡した後に債権者である金融機関は担保物件を売却することで債権を回収することができます。

資金化までの時間を短縮(業者との直接売買)

リースバックでは業者選びがイコール買主選びです。

リースバックにおける買主は個人ではなく法人・企業となることが通常で、主に不動産会社となることが多くなっています。

物件の所有者はそのまま業者に売却すれば良いため、仲介業者と連携した買主の募集が不要で、大幅な期間短縮が望めます。

さらに、リースバックでは一括現金で買い取るため、まとまった資金を調達するまでの時間が短く、その点で通常の不動産売却よりもリースバックが有利です。

リースバックで売買契約から売却代金を手にするまでの期間は業者やケースにもよりますが、早ければ一週間程度で、何も問題がなければ遅くても一ヶ月くらいというのが大体の目安となります。

一方、通常の不動産売却の場合は仲介業者の選定から始まり、広告宣伝や内覧を含めた買主の募集を行います。

通常は一般の消費者を相手に販売活動を行うことになるため、内覧や商談が土日祝日にしかできないなど、購入希望者の都合次第で契約まで時間がかかることも珍しくありません。

また、条件面の相談を受けることも少なくないでしょう。結果的に、売却に向けて動き出してから、すべての手続きが完了して代金を得るまでの期間が数ヶ月かかってしまうケースが多くなります。リースバックとのスピード差は歴然です。

リバースモーゲージの場合は審査から融資実行まで1カ月~2カ月程度かかることが一般的です

さまざまな資金需要に対応可能

リースバックは、以下のさまざまな資金需要にスピード対応可能です。

- ローンの残債の完済

- 事業資金の調達

- 相続発生時の納税資金の確保

リースバックと比較されやすい不動産の資金化手段にリバースモーゲージがあります。リバースモーゲージは不動産を担保とする借入(融資)の一種で、資金使途が制限されているケースもあります。

そもそも、リバースモーゲージは現金を一括で受け取るのではなく毎月決まった額を受け取る場合もあります。

一方で、リースバックで調達した資金は売却代金であり、借入ではないため資金使途は原則として自由です。

たとえば、売却代金は住宅ローンやその他のローンの早期完済にも使用できます。

毎月の住宅ローン返済等が負担になってリースバックを利用するケースは少なくないようです。任意売却や競売で家を失わないためにリースバックを利用することもあります。

注意点として、住宅ローンを払い続けながらリースバックを利用することはできません。金融機関等による抵当権を抹消しなければ、新しい所有権を移転することが難しいからです。

住宅ローンが残っている場合は、早期完済の意思に関係なく完済する必要があります。リースバックの売却代金を充当した完済だけでなく、手持ち資金で完済してからリースバックを利用しても構いません。

リースバックの方が受け取ったお金を自由につかえるんですね

リースバックは事業資金確保のために利用されることもあります

リースバックのメリット2:現在の住宅にそのまま住み続けられる

リースバックの大きなメリットの2つめは、引っ越さずに借家としてそのまま住み続けられる点です。

住宅の売却と同時に賃貸借契約を締結します。

一般には2~3年の定期賃貸借が多くなっていますが、中にはあなぶき興産のように普通賃貸借契約を採用している不動産会社もあります。

生活環境を変えずに済む

長年住み慣れたわが家から離れたくない気持ちに応えるのがリースバックです。

愛着のある住宅に住み続けることは、単に気持ちの問題にとどまりません。周辺の環境が変わることで体調を崩してしまう人もいますが、リースバックならこれまで通りの生活を送ることができるため心配無用です。

また、通勤・通学や買物、役所へのアクセスなどが大きく変わることで、住みにくくなってしまうといった事態も避けられます。

他にも家族に介護者がいて簡単に引越しが出来ない場合にもリースバックが利用されています。

ただし、定期賃貸借契約では2~3年で契約が終了してしまい、退去しなくてはならないケースが多くなります。そうならないためには、賃貸期間の残り年数を気にせず安心して長く住むことができる普通賃貸借契約がおすすめです。

こども小学生で引越しによる転校が難しい場合にもありますよね

はい。高齢者世帯のリースバック利用も比較的多くなっています

転居に伴う作業や費用が発生しない

転居する場合、新居を探して契約する必要があります。引越しのための荷造りや新居での荷ほどき、引っ越し業者の手配、インフラ関係など各種手続きも必要です。

手間暇だけでなく、それなりの費用も発生するのが転居ですが、リースバックを利用することで、わずらわしい思いも費用負担もしなくて済みます。回避できる主な項目は以下のとおりです。

- 物件選びと契約手続き

- 敷金、礼金、仲介手数料

- 引っ越し業者に依頼する相見積もりへの対応と検討作業

- 引っ越し作業と費用

- 電気、ガス、水道などの解約手続きと新規契約手続き

- 役所での転出・転入届または転居届

- 金融機関の口座、運転免許証などの住所変更手続き

- 学校や勤務先への住所変更、通勤経路の変更手続き

- 郵便物の転送手続き

- その他、必要に応じて利用中のサービス等の住所変更届や関連する手続き

近隣に知られず自宅を売却できる

リースバックを利用しても、外部からは前後の見た目に違いがないため自宅を売却したことを知られにくいといえます。

物件が分譲マンションの一室だった場合の管理組合や理事会との兼ね合いや、その他、不動産の所有者でなければできない事柄を通じて知られる可能性はあるものの、それ以外で知られる可能性はほぼないといえるでしょう。

一方、通常の不動産売却を行うと、広告活動を行うため、ご近所の住民に知られる可能性が高くなります。

引っ越してしまえば関係ないといえるかもしれませんが、「売物件」と書かれた目立つ看板や居住中の内覧会などで売却を進めていることが知られると、気まずいと考える人もいます。

時には家族にも知られずに売却したいといったご要望を頂くこともあります

そんなことって可能なんですか?

おすすめはしていませんが、所有者が単独名義であれば名義人だけで自宅を売却することは可能です。

住み替える場合でもギリギリまで住める

住み替えを目的としたリースバックの利用にも住み続けるメリットがあります。

売却後に新居探しを始めても問題ない点です。一般的な不動産売却の場合、売却が決まった時点で引越し先を決めなければならず、引き渡し時期の調整次第では一時的な借り住まいに引越さなければならないこともあります。

リースバックであれば、賃貸中に新居を探して自分のタイミングで引越しすることができるのです。この点は、住み続けることが前提となっているリースバックならではの利点です。

リースバックのメリット3:維持コストや所有リスクがなくなる

不動産の所有には、税金や建物の維持管理コスト、さまざまな費用が付きものです。これらが不要となる点も、リースバックの大きなメリットです。以下は具体例の解説です。

固定資産税が不要となる

毎年1月1日時点における不動産(土地・家屋)と償却資産の所有者には、地方税である固定資産税が課せられます。

しかし、リースバックで住宅を売却してしまえば、所有者ではなくなるため、その分の固定資産税の支払いは不要です。注意したいのは、1月1日時点での所有者が100%納税義務者となることで、1月2日に売却したとしても、その年の固定資産税を市町村(東京23区は都)に納付しなくてはなりません。

もっとも、あくまでも納付する必要があるだけで、売却後の相当分については新しい所有者が実質負担するように、当事者間で清算することも可能です。この清算ですが、不動産売買においては慣例的に当然のこととして行われているため、全額自腹ということにはなりません。

固定資産税額を確認したい場合には、以下の書類で確認できます。

・固定資産税・都市計画税納税通知書(課税証明書)※毎年所有者に送付される

・公課証明書 ※市役所で取得可能

都市計画税が不要となる

固定資産税と同様に、リースバックで不動産を売却してしまえば、都市計画税の納税義務もなくなります。

都市計画税とは地方税で、都市計画事業や土地区画整理事業の原資に充てるための目的税です。原則として市街化区域内にある土地・家屋の所有者に課せられ、固定資産税と一緒に徴収されます。

都市計画税額を確認したい場合には、以下の書類で確認できます。

・固定資産税・都市計画税納税通知書(課税証明書)※毎年所有者に送付される

・公課証明書 ※市役所で取得可能

管理費等が不要となる

通常、マンションの管理費はマンションの所有者が支払うことになっているため、リースバックでマンションを売却した後は、所有者ではないことから管理費の支払いが不要となります。マンションの修繕積立金についても同様です。

特に、管理費の値上げや修繕積立金の不足、大規模修繕工事における負担金といった頭の痛い問題から解放される点は大きいといえるでしょう。

ただし、駐車場・駐輪場・バイク置場の使用料については、使用する場合は別途費用が必要となります。

駐車場等の支払いは、管理組合に直接支払う方法と貸主を通して組合に支払う方法があります

修繕費が不要となる

一戸建てやマンションを賃貸として借りている場合、住宅の修繕は通常、貸主である所有者が費用を負担して行ないます。

リースバック後の賃貸契約については一般的な賃貸契約と異なり、修繕費の負担は借主となっていることが多くなっています。

中には、穴吹興産のように賃貸中の設備の不具合による修繕は一般的な賃貸借契約と同様に貸主負担としている(※穴吹興産では床暖房、ディスポーザー、食器洗浄乾燥機(ビルトイン型を含む)の修繕費用は貸主負担から除かれます)リースバック会社もあります。

賃貸中の修繕にも対応したリースバック会社を利用することによって修繕費の負担を回避することができます。給湯器が故障した際には取替に20万円以上必要なケースもありかなりの負担となる場合がるため、賃貸中の修繕サービスがついていると安心です。

ただし、設備の故障以外で自己負担でリフォームを行う場合でも、基本的には所有者である貸主の許可が必要な点には注意が必要です。

災害などによる不動産所有リスクがなくなる

地震大国と呼ばれる日本では、不動産を所有することに対する一定の所有リスクも存在します。

リースバックを利用すれば、住んでいる住宅が災害などで損壊することがあっても資産価値が損なわれるリスクを回避できます。

災害により物件自体の資産価値が減少または消失したとしても、リースバックで売却した時点で自分の財産ではなくなっているため、損失は生じません。

リースバックで住んでいる住宅は賃貸物件であり、資産価値の減少がリスクとなるのは所有者であるリースバック会社となります。仮に住み続けることが困難な状況になったとしても、転居すれば済みます。

その他、当該物件を所有することに起因する責任などのリスクについても、自分が所有者でなくなることで回避可能です。

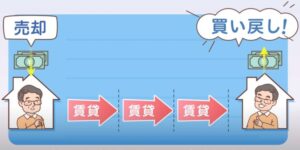

リースバックのメリット4:将来的に買い戻すことも可能

リースバックには、対象不動産を将来買い戻すことも可能です。

リースバックの買い戻しは、家を手放したくはないが一時的に資金調達をする必要があるといった場合に役立つ仕組みです。

買戻しは内容を契約書に記載しておく必要があります。買い戻しを予定した契約内容にしておけば、数年後には再び所有権が手に入ります。

口約束等で買戻しの話をしていた場合は、結果的に相手方に対応してもらえないという事態になることもあるため注意が必要です。

通常売買では難しい買い戻し

通常の不動産売却では、売った時点で買い戻せる可能性はほぼゼロでしょう。

泣く泣く家を手放して、数年後にお金ができたとしても取り戻すのは困難です。その時点での所有者が譲ってくれれば良いですが、売るも売らないも、いくらで売るかも所有者に主導権があるためどうなるかはわかりません。

もっとも、売却した相手が不動産会社で、しかも売却直後で他の人の手に渡っていない段階であれば買い戻しできる可能性はあります。

ただし、買い戻しとはいっても、実際には新規の顧客と同じ立場での購入です。よほどの事情でもない限り、買い戻し金額は売却額より高くなります。

しかし、リースバックであれば売却した住宅で暮らし続けながら、買い戻しのときを迎えることが可能で、買い戻し金額もリースバック会社と相談して決めることが可能です。

リースバックの買い戻しには一般的に2種類の契約方法があります。買い戻し特約と、再売買の予約です。用語が似ているため少々分かりづらいですが、以下でそれぞれの契約方法について解説します。

①買い戻し特約

買い戻し特約は民法579条の規定によるものです。

特約を結んでおけば、不動産の売主が代金と契約費用を買主に返還することで売買の解除が可能になります。つまり、事実上の買い戻しです。

ただし、民法580条で買い戻しが可能な期間は最長で10年までと定められています。金額的な面と期間の両面で制約が大きいともいえるため、一般的には再売買の予約が多いようです。

②再売買の予約

「買戻し特約」とは別の方法として「再売買の予約」という仕組みがあります。

「再売買の予約」は当事者間で任意に条件を決めるためリースバックにおける買戻しでは、こちらの仕組みを利用することが多くなっています。

再売買という名のとおり、改めて売買を行う形式です。買い戻す際の価格と買い戻す時期を合意して決めておけば、お互いにトラブルになることを防げます。

ただし、家賃滞納などがあると再売買の予約が無効になってしまう契約内容も珍しくないため、家賃の支払いに不安がある場合は家賃設定が適切かどうかを先に検討しましょう。

また、再売買の時期を過ぎてしまうと原則として買い戻せません。何年も経ってからトラブルにならない対策として、契約前にしっかりと内容を確認しておきましょう。

再売買の予約で定められる金額は、売却時の10~30%増しの範囲になるケースが多くなっています。

なお、再売買の特約や買戻し特約を記載して売買契約を行うことはできますが、必ず買戻しをしなければいけないということではありません。

計画通りに買戻しが難しい場合は、賃貸期間満了に伴う退去又は賃貸として住み続けるという2択となります。

買戻しを将来するかどうか分からない場合はどうしたらよいですか?

買戻しはリースバックでは必須の契約内容ではありませんので、必要なければ特に契約書に明記する必要はありません

気になるリースバックのデメリット3つ

リースバックにはメリットが多い反面、デメリットもいくつか存在します。

売却することで所有権を失う点、そのため不動産の相続財産が減ってしまう点もデメリットのひとつですが、直接的なお金に関するデメリットも重要なポイントです。

デメリット1 家賃を支払い続けなければならない

住宅リースバックが住んでいる家を売却して資金を調達しつつ、そのまま賃借して住み続けるというシステムである以上、売却後は毎月の賃料(リース料)が発生します。

家賃の支払いが必要になるのは当たり前のことで、デメリットと呼ぶべきではないかもしれません。

しかし、資金を調達するために売却が必要になったことを考えれば、家賃の負担が家計に重くのしかかる可能性があります。

売却代金の中から当面の家賃支払いに回せる額がどの程度あるのかや、老後の年金、新しい収入源の検討など、家賃の原資を慎重に考えなければならないでしょう。

また、リースバックの家賃は売買金額によっては一般的な家賃相場より高くなる場合もあります。売買金額と家賃は利回りのいう指標で連動しているからです。

リースバック業者が利益を多くのせているわけではなく、リースバックというシステムを成り立たせるためには一定の家賃を設定する必要があるといえます。

低い家賃設定で長期間不動産を保有することになれば、リースバック会社としては非効率な投資となるため事業として成り立たなくなってしまうからです。

とはいえ、売却してすぐに家賃の支払いに困ってしまうようでは、リースバックを利用したメリットがなくなってしまいます。将来の収入変動等も考慮して適切な家賃設定を考えることが重要です。

なお、長期で住むことを前提に家賃を重視する場合は、家賃設定が柔軟な会社を探すことがお勧めです。

リースバックでは売却金額が高くなると家賃も高くなるということですね

デメリット2 長期で住み続けられない場合もある

リースバックを検討する場合は、リースバック後の賃貸期間に注意が必要です。

リースバックおける賃貸借契約には、契約を更新することで住み続けられる「普通借家契約」と契約の更新がない「定期借家契約」の2つの種類があります。

ずっと住み続けられると思っていたら、2年間の定期借家契約で期間満了による退去を求められたというケースもあります。

リースバックの運営会社にもよりますが、定期借家契約を基本商品としている会社が多くなっています。長期間住むことを前提とする場合は、契約の更新が可能な普通借家契約を選ぶことをおすすめします。

定期賃貸借契約自体はデメリットではありませんが、自分の将来設計に合った契約内容となっていなければ、思わぬ事態に発展することにもなるため注意が必要です。

デメリット3 売却価格は市場価格より低くなる

リースバックのもう1つの大きなデメリットは、不動産会社等による買取となるため、通常売却を行う場合に比べて売却価格が低いことです。

一般的には、通常売却相場の70%前後だといわれています(戸建て・マンション・立地条件によって異なる)。かなり安く感じますが、家賃のところでも述べたように、リースバックという商品特有の仕組みから生じる部分が大きいといえます。

とはいえ、すべてのリースバック業者が同じような査定額を出すわけではありません。業者によっては大幅に異なる金額を提示する場合もあるでしょう。

したがって、リースバックを利用する際には、複数の業者に査定(シュミレーション)を依頼し情報収集と相見積もりが重要です。最近ではインターネットや電話で気軽にリースバックの見積もりを依頼することができます。

リースバックでは売却額が結構安くなってしまうんですね

最近では不動産価格自体が上昇しているため、以前に比べリースバックが利用しやすくなってはいます

家賃設定

査定についての注意点として、売買代金のみを重視してリースバック業者を選ぶことには注意が必要です。

売買代金と家賃の関係は不動産投資の考え方である「利回り」で計算されることが多く、売却金額の高さは高額の家賃につながる可能性があります。

利回り=年間家賃÷売買価格×100

結果的に負担が増えて支払えなくなる恐れがあるため、売買代金だけでなく、家賃や想定される賃貸期間等を考慮して検討することが重要です。家賃の滞納とならないためには、収入の3分の1程度の家賃負担とすることが理想です。

逆に、限度はありますが、売買代金を抑えることで、家賃を低くすることも可能です。大事なことは、目的に応じたリースバックの利用ができるかどうかです。

少しでも多くの資金を調達することが目的であれば、家賃が多少高くても仕方ないと考えることができます。

一方で、毎月の固定費を抑えて長期で住み続けたい場合は、売却価格が低くても長期で考えるとお得なラインがあるでしょう。

例えば家賃設定が20,000円の差がある場合、10年で240万円、15年で360万円の差となるため、当初の売買価格の差を上回ることがあります。

売買金額・家賃のどちらを重視して条件の交渉をするかは、最初に検討しておいた方が良い事項と言えます。

以下はリースバックの売買価格が2,000万円とした場合の利回り・家賃の早見表です。

リースバックの利回り設定によって結構家賃が変わるんですね

| 利回り | 想定家賃 | 立地 | 駅距離 | 築年数 | 利回り解説 | |

|---|---|---|---|---|---|---|

| 3%以下 (取扱難) | - | - | - | - | 1年以内の定期借家契約等で対応できる場合あり。 | |

| 3%~4%台 | 5万~ 8.3万 | 超都市部 | 5分以内 | 5年~10年前後 | 都市部の一部の物件で対応。 | |

| 4%~5%台 | 8.3万~ 9.9万 | 都市部 | 5分~8分 | 10年~15年前後 | 都市部の一部の物件で対応。 | |

| 5%~6%台 | 9.9万~ 11.5万 | 都市部・地方都市 | 8分~10分 | 15年~20年前後 | 一般的な利回り設定。 | |

| 7%~8%台 | 11.5万~ 14.8万 | 地方都市 | 8分~15分 | 20年~30年前後 | 立地・築年数次第でやや高い利回り。 | |

| 8%~9%台 | 14.8万~ 16.5万 | 地方都市 | 8分~15分 | 30年以上 | 立地・築年数次第で高い利回り。 | |

| 10%以上 | 16.5万~ | 地方都市 | 15分以上 | 30年以上 | 利回りは高くなりやすい | |

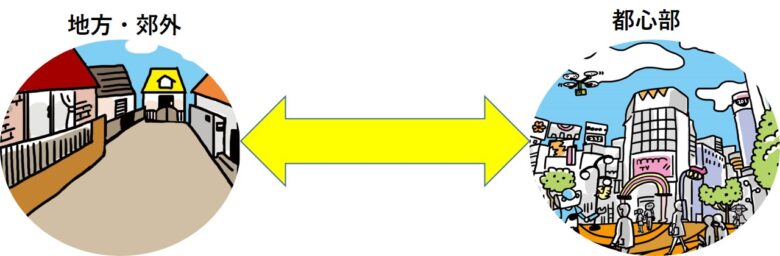

超都市部 :東京都(23区)、大阪府(市内)の中心部

都市部 :関東圏・関西圏・愛知県・福岡県の都市部

地方・郊外:上記都市以外

▼その他、デメリットとなり得る点や、事前に注意しておきたいポイントについてはこちらの記事もあわせてご参考ください。

まとめ:住宅のリースバックは、事前にメリットとデメリットを検討しよう

住宅のリースバックは、住宅を売却しても住み慣れたわが家に住み続けたいニーズを満たしながら、まとまった資金を調達できるシステムです。

将来的に資金を用意できるなら、買い戻す前提で契約を結ぶこともできます。住み続けるメリットが多いリースバックですが、家賃設定が高い金額になってしまうと後々の負担になるなどのデメリットにも注意が必要です。

リースバックの利用を考えるなら、自分にとってメリットとデメリットのどちらが大きいかを、事前にしっかりと検討しましょう。